|

|

|

|

|

|

|

|

|

| |

|

|

| |

| | Finanzinformationen | | Januar 2022 | | | | | | | |

| |

| |

| |

| |

| |

| |

| |

| Olaf Kauhs |

| |

| |

| Inhaber

inomaxx finance consult |

| |

| |

| |

| | Liebe Leserrin, Lieber Leser, heute möchte ich Sie wieder über interessante und wichtige Themen rund um die Finanzen informieren. Viel Spaß beim Lesen! | |

| | Beste Grüße aus Mannheim | |

| | Olaf Kauhs | | | |

| | |

| | |

| |

| |

| | Krankenkassenbeiträge erneut gestiegen - Jetzt handeln und sparen! | |

| |

|

| | Sicherlich haben Sie die zahlreichen Medienberichte zur teils deutlichen Anhebung der Zusatzbeiträge zur gesetzlichen Krankenversicherung verfolgt. Der durchschnittliche Zusatzbeitrag liegt 2022 bei 1,3 Prozent, was einem Gesamtbeitragssatz von 15,9 Prozent entspricht. Allerdings haben einige Kassen die Beiträge auch deutlich stärker angehoben und liegen bei einem Gesamtbeitragssatz von über 16 Prozent.

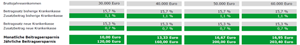

Mit GKV-Beitragsrechner das Sparpotential einfach ermitteln Da der Versicherte die Zusatzbeiträge komplett aus der eigenen Tasche bezahlen muss, führt die Anhebung der Zusatzbeiträge in Abhängigkeit vom Einkommen zu direkten monatlichen Einbußen. Durch den Wechsel zu einer günstigeren Krankenkasse sind deshalb Beitragsersparnisse von über 30 Euro pro Monat möglich. Die folgende Grafik bietet Berechnungsbeispiele mit den möglichen Ersparnissen.

Zum gesetzlich festgelegten Beitragssatz von 14,6 Prozent, zahlen Sie einen Zusatzbeitrag, den jede gesetzliche Krankenkasse individuell festlegt. Durchschnittlich erhöht sich der Zusatzbeitrag um 0,2 Prozent. Diverse Krankenkassen erhöhen den Zusatzbeitrag aber noch deutlich stärker. Da die Leistungen der gesetzlichen Krankenkassen im Sozialgesetzbuch geregelt und somit nahezu identisch sind, kostet Sie Ihre Mitgliedschaft in einer „teuren Kasse“ jeden Monat bares Geld! In Abhängigkeit von Ihrem Einkommen ist eine monatliche Ersparnis von über 30 Euro möglich. Und das geht alles ganz unbürokratisch und ohne Risiko. Sonderkündigungsrecht gilt nur im Monat der Erhöhung Bei einer Erhöhung des Zusatzbeitrages besteht ein Sonderkündigungsrecht. Innerhalb des Monats, in dem der neue Beitragssatz erstmalig gilt, kann der Versicherte außerordentlich mit einer Frist von zwei vollen Monaten kündigen. Die Mitgliedschaft bei der neuen Kasse beginnt dann zum 1. April, wenn die Erhöhung zum 1. Januar gilt. Achtung: Ausnahme bei freiwillig Versicherten Wenn man freiwillig gesetzlich krankenversichert ist und einen Wahltarif mit Krankengeld hat, dann kann im Regelfall nicht vom dem Sonderkündigungsrecht Gebrauch gemacht werden und auch nicht bereits nach 12 Monaten Mitgliedschaft kündigen. Man ist dann in der Regel 3 Jahre an diesen Tarif gebunden. Dies ist besonders für Selbständige, die freiwillig versichert sind, relevant. | | | |

|

|

den gesamten Artikel lesen → | | | | Krankenkasse vergleichen → | | | | | | |

| |

| |

| | Wie ist man im Home-Office richtig versichert | |

| | Während des Corona-Lockdowns war das Arbeiten im Home-Office erst einmal nur als Notlösung gedacht. Mittlerweile entwickelt sich das Arbeitsmodell Heimarbeitsplatz immer mehr zur Normalität. Am Arbeitsplatz im Büro sorgte im Regelfall eine IT-Abteilung für die Cybersicherheit. Im Home-Office muss sich jeder Anwender selbst um die Cybersicherheit kümmern, denn auch die Internetkriminalität hat für sich neue Möglichkeiten entdeckt. Doch um einen ausreichenden Versicherungsschutz am Heimarbeitsplatz zu gewährleisten, bedarf es bei vielen Home-Workern noch vielfach um Aufklärung. Viele Unternehmen haben vor, den Heimarbeitsplatz dauerhaft zu etablieren

Zu Hause zu arbeiten war während des Corona-Lockdowns für Viele das Gebot der Stunde. Da es keine andere Wahl gab, haben Arbeitgeber und Arbeitnehmer schnell Lösungen gefunden, um die betrieblichen Abläufe aufrecht zu erhalten. So ist es nicht verwunderlich, dass Arbeitnehmer und auch Arbeitgeber mittlerweile das Home-Office lieb gewonnen haben. So zeigt eine aktuelle Studie des ifo-Instituts, dass 54 Prozent der deutschen Unternehmen den Heimarbeitsplatz dauerhaft etablieren möchten. Und auch aus einer aktuellen Umfrage des Bayerischen Forschungsinstituts für Digitale Transformation (BIDT) geht hervor, dass bei 69 Prozent der befragten Arbeitnehmer der Wunsch besteht, häufiger im Home-Office arbeiten zu können. Aufgrund der besonderen Umstände und der gebotenen Eile während der heißen Corona-Phase, konnten nicht alle Details für den Umzug ins Home-Office im Voraus geklärt werden. Vor allem viele Fragen des richtigen Versicherungsschutzes am heimatlichen Arbeitsplatz blieben ungeklärt. Ein Arbeitsunfall kann schnell zu einem Streitfall führen

Wer bei der Ausübung seiner beruflichen Tätigkeit am Arbeitsplatz einen Unfall erleidet, der ist über die Berufsgenossenschaft gesetzlich unfallversichert. Arbeitet man jedoch im Home-Office, so wird die Lage etwas komplizierter. Denn am Arbeitsplatz in den eigenen vier Wänden vermischt sich zwangsläufig Privates und Berufliches. Dies hat allerdings gravierenden Auswirkungen auf den Unfallversicherungsschutz während der beruflichen Tätigkeit. Wenn jemand beispielsweise beim umherlaufen während eines beruflichen Telefonats über einen Gegenstand stürzt oder der Laptop beim Aufstehen unglücklich auf den Fuß fällt, dann ist die betreffende Person gesetzlich unfallversichert. Anders verhält es sich beispielsweise, wenn man auf dem Weg zur Toilette stürzt oder in die Küche verletzt, um sich etwas zum Trinken zu holen, dann sind Arbeitnehmerinnen und Arbeitnehmer nicht versichert. Deshalb ist es für Home-Worker wichtig, im Fall eines Versicherungsschadens mit einer umgehenden Dokumentation des Unfallhergangs nachweisen zu können, dass man gerade eine berufliche Tätigkeit ausgeübt hat und dabei zu Schaden gekommen ist. Hierbei können Fotos und Skizzen helfen, damit nichts in Vergessenheit gerät. Prüfen sollte man auch, inwieweit durch den Arbeitgeber eine Gruppenunfallversicherung vorliegt, denn hier sind bei aktuellen Vertragsbedingungen auch private Unfälle abgedeckt. Wer eine private Unfallversicherung besitzt, ist ebenfalls auf der sicheren Seite, da diese Verträge eine Leistung bei beruflichen oder privaten Verletzungen vorsehen. Cyberrisiken im Home-Office nicht unterschätzen So wie im Unternehmen am Arbeitsplatz, bestehen auch im Home-Office für die Datensicherheit und IT-Infrastruktur hohe Anforderungen. So führt zum Beispiel eine VPN-Verbindungen zu einer hohen Datensicherheit zum Arbeitgeber. Außerdem müssen Home-Worker sicherstellen, dass nur sie am Heimarbeitsplatz Zugang zum Arbeitslaptop oder anderen beruflich bedingten Geräten haben. Vertrauliche Daten am Home-Office-Arbeitsplatz gehören nicht in die Hände von Familienangehörigen oder Dritten. Der Computer am Heimarbeitsplatz sollte mit einer entsprechenden Spezial-Software absichert sein. Ebenfalls ist es wichtig einige Sicherheitsregeln zu beachten. Dies gilt insbesondere für Laptops, Notebooks und PCs, die auch privat genutzt werden. | |

| | den gesamten Artikel lesen → | |

|

|

| | | | | | | |

| |

| |

| | Privathaftpflicht - Ein regelmäßiger Vertragscheck ist zu empfehlen | |

| |

|

| | Bietet die private Haftpflichtversicherung noch ausreichend Schutz? Diese Frage sollte man sich in regelmäßigen Abständen stellen. Denn bestehende Privathaftpflichtversicherungsverträge sind häufig veraltet und man ist mitunter nicht ausreichend versichert. Die Modernisierung und Technisierung zieht sich durch alle Lebensbereiche, wodurch es schnell zu Versicherungslücken kommt. Vor allem Verträge, die fünf Jahre oder älter sind, bieten zuweilen erheblich weniger Versicherungsschutz als aktuelle Angebote, denn neue Verträge bieten meist für einen geringen Mehrbeitrag mehr Schutz. Meist bleibt die Versicherung jahrzehntelang zu veralteten Bedingungen bestehen

Die meisten Verbraucher schließen ihre erste Privathaftpflichtversicherung ungefähr im Alter von 20 Jahren mit Beendigung ihrer Berufsausbildung oder der Gründung ihres ersten eigenen Haushaltes ab. Danach wird diese Thema meist nie wieder angefasst, was bedeutet dass sinnvolle Marktinnovationen und Deckungserweiterungen meist nicht mit eingeschlossen sind. Es wird nicht bedacht, dass sich die Gefahren des täglichen Lebens und auch die Versicherungsleistungen in der Privathaftpflichtversicherung in der Zwischenzeit häufig erheblich verändert haben. Dies gilt gerade im Hinblick auf die zunehmende Nutzung neuer Technologien und der Mobilisierung unserer Gesellschaft. Es entwickeln sich dadurch immer neue Haftpflichtrisiken, welche der Verbraucher in seinem Privathaftpflichtvertrag berücksichtigen sollte. Moderne Privathaftpflichtverträge enthalten eine Vielzahl an Leistungen, welche oftmals in älteren Versicherungsverträgen nicht abgedeckt sind. Gefälligkeitshandlungen und Leihgaben

Darunter versteht man unter anderem Gefälligkeitsschäden sowie die Mitversicherung geliehener Sachen. Die Rechtsprechung sieht in einem Falle von Gefälligkeitshandlungen einen stillschweigenden Haftungsverzicht vor, vorausgesetzt es handelt sich um eine einfache Fahrlässigkeit. Ein klassisches Beispiel dafür ist, dass bei einem Umzug einer der Helfer aus dem Freundeskreis stolpert und hierbei die teure Spiegelreflexkamera des Umziehenden beschädigt. Dann bleibt nicht nur der Versicherungsnehmer auf dem Schaden sitzen, sondern auch das persönliche Verhältnis zwischen Verursacher und dem Geschädigtem kann dadurch nachhaltig beeinträchtigt werden. Ein weiteres Beispiel sind Schäden mit geliehenen Sachen. Man geht immer davon aus, dass derjenige, der sich einen Gegenstand leiht, ebenso mit diesem umgeht, als wäre es sein eigener. Das ist auch der Grund, weshalb in vielen alten Privathaftpflichtversicherungen die Schäden an geliehenen Sachen wie Eigenschäden betrachtet werden und somit kein Versicherungsschutz besteht. Es beginnt mit der ausgeliehenen Bohrmaschine im Baumarkt und geht weiter bis zum ausgeliehenen E-Bike im Urlaub. Vielfach macht man sich keine Gedanken darüber, wie diese Sachen bei einer Beschädigung ersetzt werden. Meistens ist die Annahme die, dass man ja eine Privathaftpflichtversicherung habe und ist dann auf die Versicherung entsprechend schlecht zu sprechen, wenn die Schadenregulierung abgelehnt wird. Hier ist man auch als Versicherter gefordert, für aktuelle Versicherungsbausteine zu sorgen. Forderungsausfalldeckung

Erst in den letzten Jahren hat die Forderungsausfalldeckung als ein wichtiger Baustein den Einzug in die Versicherungsbedingungen der Privathaftpflichtversicherung gefunden. Als Versicherungsnehmer bekommt man hier von seiner eigenen Privathaftpflichtversicherung Leistungen, wenn der eigentliche Schadenverursacher mittellos beziehungsweise von diesem keine ausreichende Leistung zu erwarten ist. Vor allem im Bereich der Personenschäden mit gegebenenfalls sehr hohen Entschädigungsansprüchen ist diese für den Versicherungsschutz in einer guten Privathaftpflichtversicherung unabdingbar, vor allem wenn auch vorsätzliches Handeln des Schädigers mitversichert ist. Viele denken hier meist nur an einmalige Schäden. Häufig ist es bei Personenschäden aber so, dass es zu lebenslangen Rentenansprüchen gegen den Schädiger kommt und diese können sich beispielsweise in 30 Jahren zu einem sehr großen Betrag summieren, was dann zu finanziellen Ausfällen beim Schädiger führen kann. | | | | den gesamten Artikel lesen → | | Vertragsüberprüfung vornehmen → | | | |

|

| | | | | | |

| |

| |

| | Steigerung Ost, Senkung West der Beitragsbemessungsgrenze 2022 für die Sozialversicherung | |

| | | | Durch die Sozialversicherungs-Rechengrößenverordnung werden für die Sozialversicherung die Werte festgesetzt, welche für die Beitragsberechnung der Krankenversicherung sowie der Pflege-, Renten- und Arbeitslosenversicherung gelten. Diese Werte werden jedes Jahr vom Bundestag neu berechnet und bedürfen der Zustimmung des Bundesrates.

Keine Anhebung der Höchstsätze zur Kranken- und Pflegeversicherung in 2022 In der Kranken- und Pflegeversicherung ist die Beitragsbemessungsgrenze im Jahr 2022 nicht angestiegen. Deshalb gilt ab dem 1. Januar 2022, dass die jährliche Höhe weiter bei 58.050,00 Euro liegt. Auch die monatliche Versicherungspflicht-Grenze für einen Wechsel von einer gesetzlichen Krankenkasse zu einer privaten Krankenversicherung bleibt weiter bei 5.362,50 Euro, beziehungsweise jährlich 64.350,00 Euro. Der Beitragssatz zur Krankenversicherung bleibt unverändert bei 14,6 Prozent, wobei die Krankenkassen zusätzlich individuelle einkommensabhängige Zusatzbeiträge erheben dürfen. Reduzierung West, Erhöhung Ost der Höchstsätze zur Rentenversicherung in 2022 Bei der Rentenversicherung ist die Beitragsbemessungsgrenze für das Jahr 2022 in den alten Bundesländern gefallen und für die neuen Bundesländer gestiegen. Die zu entrichtenden Beiträge unterscheiden sich bei der Rentenversicherung zwischen Ost und West. In den alten Bundesländern reduzierte sie sich jährlich um 600,00 Euro auf 84.600,00 Euro. In den neuen Bundesländern steigt sie jährlich um 600,00 Euro auf 81.000,00 Euro an. Damit reduzieren oder steigen die Abgaben für die Rentenversicherung für Arbeitnehmerinnen und Arbeitnehmer auch. Senkung West, Anhebung Ost der Höchstsätze zur Arbeitslosenversicherung in 2022 Auch in der Arbeitslosenversicherung gibt es eine Erhöhung der Beitragsbemessungsgrenze. Hier unterscheiden sich die zu entrichtenden Beiträge auch zwischen Ost und West. In den alten Bundesländern erfolgt eine Reduzierung um jährlich 600,00 Euro auf 84.600,00 Euro, in den neuen Bundesländern eine Anhebung um 600,00 Euro auf 81.000,00 Euro jährlich. Mehrkosten wirken sich auf das Einkommen aus Je nach Einkommen, Bundesland und Krankenkasse sorgen damit die neuen Sozialversicherungswerte dafür, wie viel den Arbeitnehmerinnen und Arbeitnehmern 2022 netto vom monatlichen Bruttolohn bleibt. Dem Bürger bleibt bei einer Anhebung letztendlich weniger Geld zum Leben, da eine gleichzeitige Erhöhung des Einkommens nicht in der gleichen Höhe erfolgt. Arbeitnehmerinnen und Arbeitnehmer in den alten Bundesländern können sich dagegen durch die Senkung der Rentenversicherungswerte über mehr Nettoeinkommen freuen. | |  | | | | | | den gesamten Artikel lesen → | | | | | | | | | | | | |

| | |

|

|

|

|

|

|

|

|

| |