Herzlich Willkommen!

Auf diesen Seiten möchten wir über unsere Dienstleistung informieren und darüber, was wir für Sie tun können.

Als Finanzberatungsunternehmen bieten wir Ihnen eine Vielzahl von Innovationen und außerordentlichen Produkten aus dem Finanz- und Kapitalmarkt.

Unsere Tätigkeit beginnt mit einer eingehenden Bestandsaufnahme. Daraus lässt sich eine Diagnose ableiten und eine Lösungsfindung vornehmen. Das Ergebnis dieser umfangreichen Finanzanalyse ist eine Finanzstrategie, die eine Vernetzung zwischen den Wünschen und Zielen, der persönlichen Finanzsituation und den wirtschaftlichen Einflüssen darstellt.

Die Antworten auf "was lohnt sich?", "was braucht man?", "was kann man?" und "was will man?" entscheiden über den optimalen Produktmix.

Lassen Sie uns Ihre Wünsche und Fragen wissen, wir sind gerne für Sie da.

Lieber eine Stunde über Geld nachdenken,

als eine Stunde für Geld arbeiten.

Zitat von John Davison Rockefeller

(1839-1937)

Interessante und wichtige Themen rund um die Finanzen

Vermögenswerte: Vererben sollte gut überlegt sein

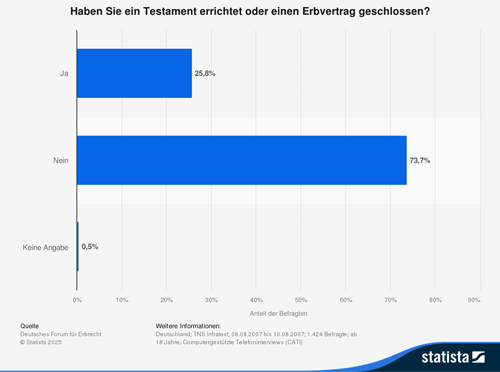

Ein Testament verhindert den Streit zwischen den Erben und regelt den Nachlass eindeutig. Nicht einmal ein Drittel der Deutschen verfasst eine letztwillige Verfügung, obwohl laut einer Umfrage jeder Fünfte ein Vermächtnis von über 100.000 Euro hinterlassen wird. Ist vom Verstorbenen keine Nachlassregelung vorhanden, so bestimmt das Bürgerliche Gesetzbuch die Verteilung. Jedem gehört alles und meistens geht das nicht ohne Streit über die Bühne. Besonders in der heutigen Zeit, wo viele Paare ohne Trauschein zusammenleben, ist ein Testament besonders wichtig, da bei Unverheirateten die Partner und Lebensgefährten ansonsten leer ausgehen.

Nachlassverfügung richtig verfassen

Die Erstellung einer Nachlassverfügung ist gerade in solchen Fällen unerlässlich. Entweder wird diese beim Notar aufgesetzt oder vom Erblasser handschriftlich geschrieben. Es muss mit der Unterschrift und dem Datum der Erstellung versehen sein. Empfehlenswert ist auch, die vollständigen Namen mit Geburtsdatum der Erben zu nennen. Eheleuten ist es möglich, ein gemeinschaftliches Testament aufzusetzen, das Berliner Testament ist die üblichste Form einer gemeinsamen Nachlassregelung. Dieses bestimmt, dass der Ehepartner alles erhält, den Kindern steht ihr Anteil erst nach dem Tod des zweiten Elternteils zu.

Der letzte Wille kann aber nur von beiden gemeinsam geändert werden, ist also ein Ehepartner bereits verstorben, hat der zurück Gebliebene keine Chance mehr, etwas an dem Nachlassdokument zu ändern, es sei denn, es gibt darüber einen gesonderte Vereinbarung. Unverheiratete können ihren letzten Willen nicht in einem gemeinsamen Dokument festhalten, jeder verfasst sein eigenes Schriftstück.

Testament vor gesetzlicher Erbfolge

In der letztwilligen Verfügung ist geregelt, welche Personen welche Gegenstände für sich alleine erhalten sollen. Der Rest des Vermögens wird unter der Erbengemeinschaft aufgeteilt. Ein Testament steht immer vor der gesetzlichen Erbregelung, der Erblasser sollte aber auf jeden Fall auf den Pflichtanteilsanspruch achten. Selbst wenn man sich zu Lebzeiten nicht unbedingt Gedanken über den Tod machen möchte, ist es wichtig, für ein Testament zu sorgen, damit die Hinterbliebenen gut und gerecht versorgt zurück bleiben.

Neben dem Testament sollte auch eine Übersicht der Haushaltsfinanzen für die Erben zur Verfügung stehen. Hier ist eine Finanzanalyse von großem Vorteil, da darin alle Finanzbereiche dokumentiert sind. Für die Erben ermöglicht dies einen schnellen Überblick und es können unkompliziert die notwendigen Veränderungen vorgenommen werden.

Wichtige Aspekte des Vererbens:

- Testament/Erbvertrag: Ein Testament muss handschriftlich verfasst, datiert und unterschrieben sein. Es erlaubt die persönliche Verteilung des Vermögens.

- Gesetzliche Erbfolge: Ohne Testament greift die gesetzliche Erbfolge, die oft nicht dem persönlichen Wunsch entspricht.

- Pflichtteil: Nahe Angehörige (Kinder, Ehegatten) haben Pflichtteilsansprüche, auch wenn sie enterbt wurden.

- Schenkung zu Lebzeiten: Immobilien können steuergünstig an Kinder übertragen werden (Schenkung alle 10 Jahre möglich).

- Testamentsvollstrecker: Zur Sicherung des letzten Willens kann ein Testamentsvollstrecker eingesetzt werden.

- Vermeidung von Streit: Klare Formulierungen im Testament helfen, Erbengemeinschaften und Konflikte zu vermeiden.

- Beratung: Eine rechtliche Beratung durch einen Notar oder Anwalt wird empfohlen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Herdenverhalten: Warum Anleger gerne der Masse folgen

Infrastruktur als Gewinner der globalen Investitionsoffensive

Was im Todesfall bei Versicherungsverträgen zu beachten ist

Herdenverhalten: Warum Anleger gerne der Masse folgen

Der Mensch ist nachweislich ein Herdentier. Dies äußert sich nicht nur im Kaufverhalten und darin, dass Sie gerne besitzen wollen, was der Nachbar bereits hat, sondern auch in Spekulationen und bei Geldanlagen. Dabei werden häufig sehr hohe Risiken eingegangen und darauf gehofft, dass sich die Masse (Herdenverhalten) schon nicht irren und die richtige Entscheidung treffen wird. Der Wunsch nach Konformität ist ein Grund, warum Anleger der Masse folgen und so einen Trend ins Leben rufen, der sich nicht selten mit unvorhersehbar hohem Risiko aufzeigt und nur auf dem Herdentrieb, nicht aber auf Information und innerer Überzeugung folgt.

Eines der berühmtesten Beispiele für Herdenverhalten

Die Tulpenmanie in Holland war eine geplatzte Blase, in der Tulpenzwiebeln zum Spekulationsobjekt wurden. Durch die starke Nachfrage und einem knappen Angebot stiegen die Preise für Tulpenzwiebeln von 1636 bis 1637 um teilweise das 50-fache in astronomische Höhen. Auf dem Höhepunkt der Blase erreichten seltene Zwiebeln sogar einen Preis eines einem Amsterdamer Grachtenhauses. Spätestens hier wurde vielen der Irrsinn bewusst und die Angst vor fallenden Kursen führte zu Verkäufen. Es folgte ein fataler Crash und innerhalb von drei Monaten fielen die Preise um rund 90 %, ohne sich noch einmal zu erholen. Jüngere Spekulationsblasen angefeuert durch Herdenverhalten, sind die bekannte Dot Com-Blase zur Jahrtausendwende und das Platzen der Immobilienblase 2007 in den USA.

Massenanlagen erhöhen die Gefahr der Spekulationsblase

Der versierte Anleger kauft dann, wenn praktisch niemand Interesse an Aktien hat und nutzt die günstigen Angebote, sowie den Ankauf und die Anlage fernab der Herde. Durch den Hype von Massenanlagen erhöht sich das Problem der Spekulationsblase enorm. Hat der Nachbar sein neues Auto beispielsweise von einem Börsengewinn gekauft und tut das kund, sehen Sie sich ebenfalls dazu animiert, sich den Wunsch nach einem neuen Auto von einem Börsengewinn kaufen möchten. Auch wenn Sie vorher nicht über Aktien nachgedacht haben, hat Sie der Herdentrieb erwischt und sie folgen der Masse, die genauso wie Sie an der Börse spekulieren und hohe Renditen erhoffen.

Herdenverhalten gibt es nicht nur in Boomzeiten

Das Herdenverhalten kann auch in fallenden Märkten fatal sein. So gaben beispielsweise Ende 2002 zahlreiche Anleger auf und verkauften ihre Aktien, da die Aktienkurse über zwei Jahre gefallen sind. Im Gegenzug flüchteten viele Investoren in die vermeintlich sicheren Häfen der Geldmarktfonds. Ungefähr zeitgleich fanden allerdings die Aktienmärkte ihren Boden und drehten nach oben, was zum Beginn einer fünf Jahre dauernden Rally führte. Wer damals der Masse folgte, musste zwar keine Verluste erleiden, aber die entgangenen Gewinne waren mindestens genauso schmerzlich.

Trends vermindern die Gewinne

Der Hype bei Anlagen könnte schon als neuer Trend gesehen. Experten warnen davor, bei Geldanlagen der Masse zu folgen und die eigene Individualität gänzlich in den Hintergrund zu drängen. Durch unüberlegte Spekulationen aufgrund von Anlagen in der Masse, verringern sich die Gewinne des Einzelnen. Auch die Spekulationsblase rückt so in greifbare Nähe, da viele Anlagen nicht aus eigenem Kapital, sondern aus Krediten und somit aus nicht im Besitz befindlichen Geld getätigt werden. Bei Geldanlagen sollten Trends außen vor bleiben und mit dem Kopf entschieden werden.

Wie kann man sich davor schützen

Als wichtigen Punkt sollte man die eigenen Entscheidungen hinterfragen und analysieren sowie gegensätzliche Meinungen einzuholen. Weiterhin ist es sinnvoll nur in Branchen und Sektoren zu investieren, von denen man was versteht. So war beispielsweise Warren Buffett während der Dot Com-Blase nicht in Internettitel investiert, da er von diesen Unternehmen nach eigener Aussage zu wenig verstand. Der beste Schutz vor dem gefährlichen Herdenverhalten ist allerdings ein sorgsam aufgebautes, gut diversifiziertes Portfolio. Eine Strategie, in wenig korrelierte Anlageklassen zu investieren, hat sich in der Vergangenheit als äußerst stabil gezeigt und konnte langfristig attraktive Renditen erzielen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Kann man ein Forward-Darlehen kündigen? - Das müssen Sie beachten

Unfallkosten steuerlich geltend machen: Finanzamt erkennt Schäden an Auto, Kleidung und Arbeitsutensilien an

Die Sommerreifen nicht zu früh aufziehen

Kann man ein Forward-Darlehen kündigen? - Das müssen Sie beachten

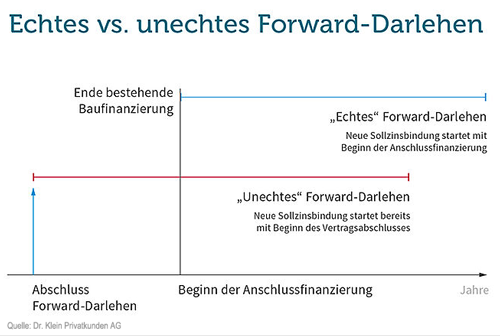

Die derzeitige Zinsenlage ist für Immobilienbesitzer interessant, über eine Sicherung der niedrigen Zinsen durch ein Forward-Darlehen nachzudenken. Dieses Darlehen wird aber nicht kostenlos gewährt. Bei einem noch längere Zeit laufenden Darlehen können Sie überprüfen, ob sich in Ihrem speziellen Fall ein Forward-Darlehen lohnt und es für Sie effektiv ist, Kosten für eine Absicherung der Zinshöhe zu zahlen. Je länger die Laufzeit noch ist, umso höher sind die Kosten für ein Forward-Darlehen.

Ein Forward-Darlehen zur Anschlussfinanzierung nutzen

Endet Ihre Finanzierung in Kürze, erhalten Sie von Ihrer kreditgebenden Bank sicher bald ein Angebot zum Anschlusskredit. Dies wird über günstige Zinsen verfügen und Ihnen eine preiswerte Restzahlung ermöglichen. Läuft Ihre Finanzierung aber noch ein oder zwei Jahre, sollten Sie sich über das Forward-Darlehen informieren und haben so die Möglichkeit, sich günstige Zinsen zu sichern und auch bei einem Anstieg der Zinsen, von der Erhöhung unbetroffen zu bleiben.

Wenn die Zinsen sich erhöhen, haben Sie die richtige Entscheidung getroffen. Sollte der Zinssatz aber weiter so niedrig bleiben, zahlen Sie durch das Forward-Darlehen mehr und haben höhere Zinsen, sowie die Gebühren für die Absicherung Ihrer Verzinsung zu tragen. Weiter sollten Sie es sich genau überlegen, da Sie ein Forward-Darlehen nicht kündigen und wieder zum niedrigeren Zinssatz zurückkehren können.

|

Forward-Darlehen - Mit der richtigen Strategie eine Planungssicherheit schaffen |

Forward Darlehen vor Beginn kündigen

Wenn man ein Forwarddarlehen erst gar nicht in Anspruch nehmen möchte und bereits vor Beginn kündigen möchte, verlangt das Finanzierungsinstitut eine Nichtabnahmeentschädigung. Dies ist eine Art Schadenersatz für den entgangenen Gewinn der Bank. Wenn man ein Forwarddarlehen kündigen möchte, weil man das Haus oder die Wohnung verkauft, darf die Bank die Kündigung nicht verweigern. Das heißt, bei einem Verkauf der Immobilie kann das Forward-Darlehen gekündigt werden. Allerdings muss in diesem Fall eine Vorfälligkeitsentschädigung bezahlen.

Kosten und Besonderheiten eines Forward-Darlehens

Für dieses Darlehen wird je nach Kreditinstitut ein gewisser Aufschlag von 0.01 bis 0.04 Prozent pro Monat erhoben. Sie binden sich mit Abschluss des Vertrages und können das Forward-Darlehen nicht kündigen, auch wenn die Zinsen für eine Anschlussfinanzierung sinken. Betrachten Sie diese Absicherung und das besondere Darlehen wie eine Versicherung, von der Sie auch hoffen, das der Schadensfall und somit die Inanspruchnahme der Versicherung zur Schadensübernahme nicht eintritt. Ebenso wie ein normaler Immobilienkredit kann auch diese besondere Finanzierung in keinem Fall einseitig gekündigt werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Mopedversicherung: Schwarz ist die Farbe der Saison 2026

Rauchmelder: Austauschen nach 10 Jahren und was man noch beachten sollte

Die größten Fallen bei einer Baufinanzierung