|

| |

| | Der Durchschnittskosteneffekt | |

| |

|

| | An den Börsen geht es ständig auf und ab. Den optimalen Zeitpunkt für seine Geldanlage zu erwischen ist nahezu unmöglich. Abhilfe schafft hier der der Durchschnittskosteneffekt (Cost Average Effekt). Anstatt bei einer Einmalanlage den vollen Betrag zu investieren, wird dieser über mehrere Perioden aufgeteilt. In Zeiten hoher Unsicherheiten stellen sich Anleger immer wieder die Frage, ob der aktuelle Zeitpunkt sinnvoll für ein Neuinvestment ist, oder ob es besser ist zu warten. Die Frage eindeutig zu beantworten ist nahezu unmöglich. Helfen kann hier der sogenannte Durchschnittskosteneffekt (Cost Average Effect, abgekürzt CAE)

Die Strategie ist, dass eine Einmalanlage nicht in voller Höhe sofort investiert wird, sondern über einen bestimmten Zeitraum verteilt. Das anzulegende Kapital wird also zunächst risikolos geparkt und es wird – beispielsweise über einen Zeitraum von zehn Monaten – in die eigentlichen Anlagefonds umgeschichtet. Der Effekt für den Anleger ist, dass er gleich doppelt profitieren kann. Er umgeht die schwierige Entscheidung zum richtigen Einstiegszeitpunkt und er bezahlt Dank des Durchschnittseffektes weniger für die Fondsanteile und erzielt so am Ende eine höhere Rendite. Durchschnittskosteneffekt reduziert den Kaufpreis

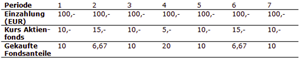

Doch wie funktioniert dieser Effekt genau? Das Prinzip ist einleuchtend: Kaufen Anleger auch bei fallenden Kursen Fondsanteile, so erhalten sie für ihren monatlichen Sparbetrag mehr Anteile. Bei hohen Kursen werden weniger Anteile gekauft. Die durchschnittlichen Kosten pro Fondsanteil liegen insgesamt unter dem durchschnittlichen Kurs der Fondsanteile während der Sparphase. Beispiel:

Ein Anleger investiert monatlich 100,- Euro in einen Fonds. Der Kurs variiert zwischen 5,- und 20,- EUR. Nach sieben Perioden hat er insgesamt 73,3 Fondsanteile gekauft.

Der durchschnittliche Kurs liegt in diesem Beispiel bei 10,71 EUR. Der Durchschnittskosteneffekt führt jedoch dazu, dass der Anleger tatsächlich einen durchschnittlichen Kaufpreis von lediglich 9,55 hatte, was sich positiv auf die Rendite auswirkt. Fazit:

Den optimalen Einstiegszeitpunkt bei der Geldanlage zu finden ist nicht möglich. Eine sinnvolle Strategie besteht darin, die Anlagesumme über einen bestimmten Zeitraum zu strecken. Damit umgeht der Anleger die Problematik des richtigen Einstiegszeitpunktes und profitiert gleichzeitig von dem Durchschnittskosteneffekt. | | | |

|

|

weiter lesen im Geldanlage-Blog → | | | | | | |

| |

| |

| | Baufinanzierungszinskommentar August 2016 – Brexit lässt Baufinanzierungszinsen auf neue Tiefststände sinken | |

| | Nachdem der erste Schock über das Brexit-Votum im Juni abgeklungen ist, hat sich die Lage auf den globalen Finanzmärkten marginal entspannt. Noch immer zeigt sich das britische Pfund auf einem sehr niedrigen Stand, wohingegen sich der Dax nach einem kurzen Absturz wieder normalisiert hat. Bezüglich der Langzeitfolgen möchte die EZB weiter abwarten und hat auf der Sitzung am 21. Juli entschieden, dass die bisherige Geldpolitik nicht verändert und der Leitzins bei 0 Prozent verbleiben und nicht angehoben wird. Das gleiche gilt für den Strafzins für Banken die ihr Geld bei der EZB einlagern. Diese zahlen nach wie vor 0,4 Prozent und dürfen keine Veränderung erwarten. Beim Kaufprogramm von Unternehmensanleihen geht EZB Chef Mario Draghi aktuell von einer Performance bis März 2017 aus und behält sich vor, dass eine Verlängerung nicht ausgeschlossen ist und nach einer konkreten Beurteilung der Lage im kommenden Jahr anberaumt wird. Fed äußert sich mit optimistischer Tendenz, EZB wartet noch ab und die Bank of England muss reagieren

Um die Folgen des Brexit genau abzuschätzen und seine Wirkung auf die Finanzmärkte beurteilen zu können ist es noch zu früh. Erst wenn eine genaue Bewertung möglich und eine plausible Einschätzung machbar ist, denkt die EZB über eine Anpassung der Geldpolitik nach. Bis zur nächsten Sitzung am 8. September 2016 bleibt der Markt somit weiter spannend und ohne Veränderung. Auch die US-Notenbank Fed hat am 27. Juli getagt und dabei beschlossen am aktuellen Leitzins festzuhalten. Dieser bewegt sich seit der letzten Erhöhung zwischen 0,25 und 0,5 Prozent. Auch wenn aktuell keine Veränderung vorgenommen wurde, sieht die Fed mit optimistischer Stimmung auf den Markt und beurteilt das Wirtschaftswachstum sowie die Arbeitslosenquote und die Inflation mit positiver Tendenz. Bleibt die Entwicklung der einflussnehmenden Faktoren weiter positiv und zeigt sich mit steigender Tendenz, ist laut Fed eine Anhebung der Leitzinsen nach der Sitzung im Dezember nicht ausgeschlossen. Aber auch hier heißt es abwarten und beobachten, wie sich der Brexit auf den Finanzmarkt auswirkt und ob es zu Langzeitfolgen kommt. Anzunehmen ist auch, dass eine Veränderung vor den Präsidentschaftswahlen nicht zur Debatte steht. Die nächste Sitzung der Fed ist für den 21. September anberaumt und könnte eine Prognose für den zukünftigen politischen Geldkurs treffen lassen. Die Bank of England hat auf den Brexit reagiert und den Leitzins von 0,5 auf 0,25 Prozent gesenkt. Diese Maßnahme dient dazu, die Wirkungen des Brexit abzufedern und einen Wirtschaftseinbruch nach der Entscheidung der Bevölkerung zu verhindern sowie Langzeitfolgen vorzubeugen. Wohin entwickeln sich die Baufinanzierungszinsen?

Die mittel- bis langfristigen Auswirkungen des Brexit auf den Baufinanzierungsmarkt in Deutschland sind ebenfalls noch unklar. Die Immobilienkäufer und Anschlussfinanzierer können auf kurzer Sicht weiterhin von den extrem tiefen Baufinanzierungszinsen profitieren. Man sollte sich jedoch nicht darauf verlassen, dass dies auch über eine längere Zeit so bleibt. Denn wenn die Konsequenzen des Brexit auf den Finanzmarkt abzusehen sind, sollte man damit rechnen, dass Mario Draghi seine Worte in die Tat umsetzen wird und dann könnten auch die Baufinanzierungszinsen wieder steigen. Bisher aber zeigt sich die deutsche Konjunktur trotz des geplanten Austritts der Briten aus der EU als robust. | |

| | weiter lesen im Baufinanzierungs-Blog → | |

|

|

| | |

| |

| |

| | Trotz niedriger Zinsen sollten Baukredite genau geprüft werden | |

| |

|

| | Trotz der historisch niedrigen Zinsen sollten die Baufinanzierungszinsen verglichen, auf ausreichende Sondertilgungsrechte geachtet und staatliche Förderprogramme einbezogen werden. Denn so kann ein Darlehensnehmer sicherstellen, für seine gewünschte Immobilie eine passende und günstige Finanzierung abzuschließen. Dabei sollte darauf geachtet werden, dass man mehrere Baufinanzierungsanbieter und ihre Zinskonditionen genau überprüft. Denn auch in Zeiten niedriger Zinsen zahlt es sich aus, wenn Darlehensnehmer die Zinskonditionen von Darlehensverträgen vergleichen. Unterschiede bei den Zinskonditionen bis zu 80 Prozent

Die Stiftung Warentest hat in ihrer Finanztest-Ausgabe 3/2016 eine Untersuchung dazu veröffentlicht, wonach teure Anbieter etwa 40 bis 80 Prozent mehr an Zinsen verlangen als die günstigsten Baufinanzierungsanbieter. Die Höhe der Zinsen für ein Immobiliendarlehen wird unter anderem von der Zinsbindungszeit, dem Immobilienwert und dem Eigenkapitalanteil beeinflusst. Beim Vergleichstest wurden die Angebote von mehr als 100 Banken, Versicherern, Vermittlern und Bausparkassen für fünf Finanzierungsfälle analysiert und dabei deutliche Unterschiede festgestellt. Für ein „Musterhaus“ mit einem Wert von ca. 400.000 Euro wurde ein Baukredit mit einer Darlehenssumme von 360.000 Euro, einer Zinsbindungszeit von 15 Jahren mit 3 Prozent Tilgung gesucht. Bei diesem Musterfall, in den auch eine flexible Rückzahloption eingebunden wurde, summierte sich der Zinsunterschied zwischen dem günstigsten und teuersten Angebot auf rund 66.500 Euro. Der Einschluss von Sonderoptionen kann den Baukredit verteuern

Deshalb sollte man bei der Baufinanzierungssuche darauf achten, dass beispielsweise für eine flexible Rückzahlung nicht teuer bezahlt werden muss. Als Darlehensnehmer kann man das Recht auf eine Sondertilgung bei vielen Finanzierungsinstituten mittlerweile kostenlos in Anspruch nehmen. Dabei wird dem Darlehensnehmer üblicherweise 5 Prozent der Darlehenssumme im Jahr als Sondertilgung eingeräumt. Es gibt aber auch Finanzierungsinstitute die 10 Prozent zusätzliche jährliche Tilgung einräumen. Ebenfalls ist es möglich von 5 Prozent Sondertilgung gegen einen Zuschlag auf höhere Prozentsätze zu erhöhen. Dann muss aber wieder auf die Gesamtkosten der Baufinanzierung geachtet werden. Flexible Vertragsänderungsoptionen und Förderprogramme prüfen

Bei den meisten Baufinanzierungsangeboten ist mittlerweile die Option enthalten, den Tilgungssatz während der Zinsbindungszeit innerhalb einer fest vereinbarten Spanne mehrfach kostenlos zu ändern. Dies kann genutzt werden, um bei eventuellen finanziellen Engpässen die monatliche Belastung zu senken oder auch bei mehr zur Verfügung stehenden Rückzahlungsmitteln, die Tilgungsrate zu erhöhen. Darlehensnehmer können für den Immobilienkauf oder das Bauvorhaben unter bestimmten Voraussetzungen von staatlichen Förderungen profitieren, wie beispielsweise von günstigen Krediten und Wohnförderprogrammen der KfW-Bank. Auch bei den Kommunen und den Bundesländern stehen teilweise individuelle Förderprogramme zur Verfügung. Für den ein oder anderen kann auch Wohn-Riestern eine Option sein. Bei den meisten Förderprogrammen gilt:

Um die Förderung zu bekommen, muss diese beantragt werden, bevor man mit dem Bau- oder Kaufprojekt startet. | | | | weiter lesen im Finanzplanungs-Blog → | | Baugeld im Vergleich → | |

|

| | |

| |

| |

| | Die Gefahren für Haushalte durch Blitz- und Überspannungsschäden steigen | |

| | | | Durch die häufiger auftretenden Gewitter in der Folge des Klimawandels sind viele Haushalte weder technisch, noch durch einen ausreichenden Versicherungsschutz auf die entstehenden Schäden ausreichend vorbereitet. Im bisherigen Sommer verging kaum eine Woche, an dem nicht kurze und teilweise heftige Gewitter über den Himmel gezogen sind. Die Gewitterfronten gehen meist einher mit Blitz und Donner, Starkregen und Hagelschlag. Es sind teilweise Wohnhäuser und Scheunen durch Blitzeinschläge in Brand geraten und zerstört worden. Auf einen äußeren Blitzschutz achten

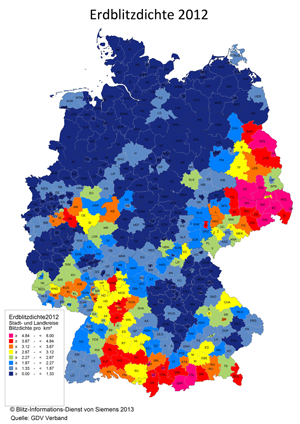

Viele wissen, dass es gegen Blitze den Blitzableiter gibt. Laut dem Verband der Elektrotechnik und Elektronik Informationstechnik e.V. (VDE), ist jedoch nur jedes dritte Wohngebäude mit einem äußeren Blitzschutz ausgestattet. Denn der Blitzschutz ist in der Regel nicht gesetzlich vorgeschrieben. Hier ist Eigeninitiative zur Vorbeugung angesagt. Besonders wenn man wie es heute üblich ist, viel und teure Elektronik im Haus hat. Es gibt erste Versicherungsunternehmen die nur für einen Blitzschaden aufkommen, wenn ein Blitzschutzsystem vorhanden ist. Dies kann zur Auflage gemacht werden, wenn z.B. besonders viel oder besonders teure Elektronik zum Hausrat gehören und in der Region die Schadenhäufigkeit überproportional gestiegen ist. Wie oft treten Blitze auf

Es werden in Deutschland jedes Jahr ca. 1,3 Millionen Blitze registriert. Es entstehen bis zu 300.000 Grad Celsius, wenn ein Blitz in ein Gebäude einschlägt. Dann werden in Millisekunden die Dacheindeckung und die Dachunterkonstruktion erhitzt und das Material „explodiert“ dabei förmlich. Durch die Klimaerwärmung rechnen die Versicherer in der Zukunft mit einem Anstieg der Blitzschäden. Laut einer Statistik des Gesamtverbandes der Deutschen Versicherungswirtschaft e.V. (GDV) gab es im Jahr 2014 rund 410.000 versicherte Schäden durch Blitze und Überspannung.

Die Schadensummen steigen

Aus der GDV-Statistik geht hervor, dass durch Blitze und Überspannung verursachte Einzelschäden immer teurer werden. So gab es im Jahr 2006 mit 550.000 Schäden eine Schadensumme von 340 Millionen Euro, die beglichen werden musste. Bis zum Jahr 2012 sind die Schadensummen für einen durchschnittlichen Blitzschaden um 30 Prozent gestiegen. Im Jahr 2014 gab es zwar nur ca. 410.000 Schäden, jedoch war die Schadensumme ebenfalls 340 Millionen Euro hoch. Dies liegt sowohl an der Vielzahl, als auch an der Hochwertigkeit der elektronischen Geräte in den deutschen Haushalten.

Welche Regionen sind besonders gefährdet

Die Regionen in Süd- und Südostdeutschland sind besonders blitzgefährdet. Auch wenn ein Blitzableiter am Gebäude nicht gesetzlich vorgeschrieben wird, ist dieser aber empfehlenswert. Um die Elektroinstallation und die elektrischen Geräte im Gebäude zu schützen, sind zusätzlich zu einem Blitzableiter sogenannte Feinschutzgeräte notwendig, welche sich in der Elektroverteilung vor den zu schützenden Geräten befinden müssen. Bauherren sollten beim Bau des Hauses eine Blitzschutzanlage gleich mit anbringen lassen, denn eine Nachrüstung ist meist mit ca. 2.500 EUR teurer. Weiterhin sollten Hausbesitzer darauf achten, ihre Schutzvorrichtung alle 5 Jahre vom Fachmann warten und prüfen zu lassen. Auf jeden Fall gehört in jede Hausrat- und Wohngebäudeversicherung eine Versicherung gegen Überspannungsschäden. Besonders in älteren Versicherungsverträgen fehlt dieser Schutz häufig. Viele glauben versichert zu sein, weil Blitzschlag zu den versicherten Gefahren gehört. Wenn jedoch nicht noch zusätzlich die Überspannungsschäden durch indirekte Folgen eines Blitzschlags mitversichert sind, kommt es im Schadenfall zu keiner Entschädigung. |  | | | | | weiter lesen im Vergleichsportal-Blog → | | | | | |

|

| | |

|

| |