Blog

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 15. November 2023

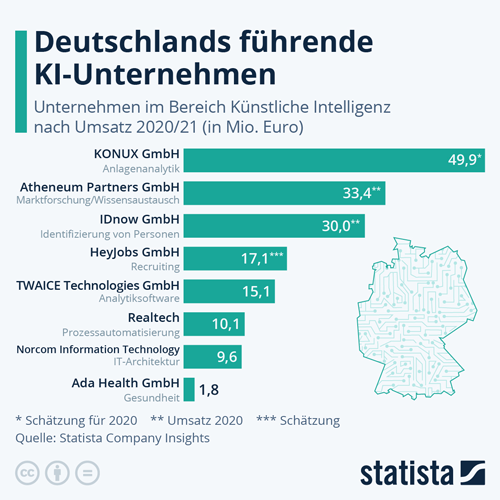

Den Bereich um das Thema „künstliche Intelligenz“ haben die Börsianer als Investment schon lange für sich entdeckt. Die Finanzbranche geht hier jedoch noch einen Schritt weiter. Erste Anlagefonds setzen die künstliche Intelligenz im Rahmen ihrer Investitions- und Selektionsentscheidungen ein. Mithilfe intelligenter Software – beispielsweise selbstlernenden Neuronalen Netzen - soll der Unsicherheitsfaktor Mensch minimiert werden, mit dem Ziel eine höhere Rendite zu erzielen.

KI - über künstliche Intelligenz wird viel berichtet, doch was verbirgt sich dahinter

Ob Automobilbranche, Medizin oder sogar Polizeiarbeit – in vielen Bereichen hat künstliche Intelligenz Einzug gehalten. Doch was genau verbirgt sich hinter diesem Begriff? Vereinfacht gesprochen handelt es sich beim Thema künstliche Intelligenz um ein System, welches aus der Fülle von Informationen Muster erkennen, daraus Schlüsse ziehen und Entscheidungen treffen kann. Das System ist also lernfähig. So sind selbstfahrende Autos hier ein aktuelles Beispiel dafür, wie Mensch und Maschine sich nicht nur gegenseitig sinnvoll ergänzen sondern voneinander lernen.

Unternehmen, die sich mit diesem Thema beschäftigen, sind bei Investoren heiß begehrt. Denn sie liefern Lösungen, mit denen andere Unternehmen effektiver, kreativer aber vor allem kostengünstiger werden und sich so einen Wettbewerbsvorteil verschaffen. Experten gehen davon aus, dass künstliche Intelligenz unsere Gesellschaft zehn Mal schneller und 3000 Mal stärker verändern wird. Zum Vergleich: Lag der Umsatz 2016 bei Unternehmen mit Schwerpunkt auf künstlicher Intelligenz weltweit noch bei rund 650 Millionen US-Dollar, so lag das Marktvolumen 2022 bereits bei rund 450 Milliarden US-Dollar und wird bis zum Jahr 2024 auf rund 555 Milliarden US-Dollar ansteigen. Tendenz steigend.

In Anlageprodukten soll die künstliche Intelligenz Fehlentscheidungen minimieren

Auch Investmentfonds haben dieses Thema für sich entdeckt. Nicht nur als Investment sondern als Chance, ihre Anlageentscheidungen und –Prozesse noch besser zu optimieren. Üblicherweise ist es der Manager der darüber entscheidet, wie das Anlagevermögen zu investieren ist. Diese Aufgabe wird jedoch immer schwieriger, denn Märkte werden komplexer und die Datenmengen immer größer. Für Fondsmanager ist das kein leichtes Unterfangen, die Gefahr von Fehlentscheidungen steigt. Genau hier setzt künstliche Intelligenz an.

Zwar existieren bereits regelbasierte, quantitative Modelle die dem Manager Handlungsempfehlungen geben. Sie liefern jedoch nur unbefriedigende Ergebnisse und sind vergleichsweise primitiv. Mit künstlicher Intelligenz, der sogenannten „artificial intelligence“, gehen Investmentfonds einen deutlichen Schritt weiter. Mithilfe hochkomplexer, selbst lernender Systeme soll der Unsicherheitsfaktor Mensch minimiert werden. Nicht nur das Erkennen von Mustern im unüberschaubaren Börsenleben wird eben diesen Systemen überlassen. Sie sind es auch, die daraus eigenständig ihre Schlüsse ziehen, dazu lernen und Investitionsentscheidungen treffen.

Das Ziel ist klar: Mit künstlicher Intelligenz sollen nicht nur Anlageprozesse optimiert werden. Sie soll helfen, bessere Renditen und somit einen Mehrwert zu klassischen Anlagestrategien zu erzielen und dies sicher auch zur Freude der Anleger.

KI - Künstliche Intelligenz und ihre Geschichte

Historisch betrachtet geht der Begriff auf den US-amerikanischen Informatiker John McCarthy zurück, der 1956 Forscherinnen und Forscher aus verschiedensten Disziplinen zu einem Workshop mit dem Titel „Dartmouth Summer Research Project on Artificial Intelligence“ im Dartmonth College einlud. Bei dieser Veranstaltung stellte man Programme vor, die Schach und Dame spielten, Theoreme bewiesen sowie Texte interpretierten.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Diese Versicherungen sollten bei einer Immobilienfinanzierung nicht fehlen

Technologie-Aktien-Boom sorgt für eine Indexanpassung im Nasdaq 100

Privathaftpflicht - Ein regelmäßiger Vertragscheck ist zu empfehlen

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 08. November 2023

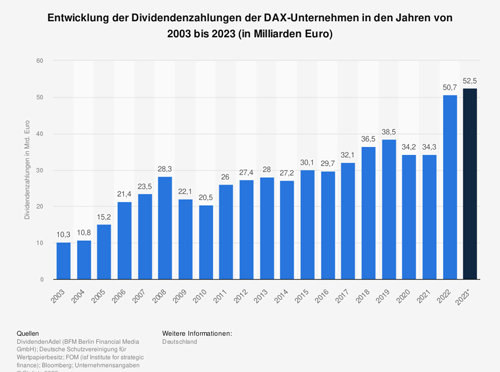

Auch wenn die Zinsen auf Sparbücher, Festgelder und Anleihen wieder steigen, so erreichen diese nicht die aktuellen Dividendenrenditen. Auch Bundesanleihen mit einer zehnjährigen Laufzeit erwirtschaften aktuell nur rund 2,7 Prozent Zinsen im Jahr. Dagegen haben die Aktien im DAX im Durchschnitt eine Dividendenrendite von rund 3,4 Prozent im Jahr 2022 erwirtschaftet. Wer auf der Suche nach attraktiven Renditen ist, sollte deshalb Aktien und Aktienfonds mit starken Dividendenerträgen genauer betrachten.

Eine breite Streuung des Portfolios ist zu empfehlen

Wenn man sich als Sparer für Aktien oder Aktienfonds entscheidet, muss man sich darüber im Klaren sein, dass man sich an Unternehmen beteiligt. Entwickeln sich die Geschäfte der Unternehmen schlecht, müssen oftmals die Dividenden teilweise oder mitunter sogar ganz gestrichen werden. Anfang 2016 mussten die Aktionäre großer Energieversorger diese Erfahrung machen. Entscheidend ist also, dass die Unternehmen auch künftig dauerhaft Dividenden zahlen werden. Zudem schwanken auch die Kurse.

Wer nur auf eine einzelne Aktie setzt, muss sich also bewusst sein, dass seine Ersparnisse allein von den Dividenden und der Wertentwicklung dieses Unternehmens abhängen. "Dividendenjäger" sollten deshalb breit streuen und verschiedene Aktien mit hohen Dividenden aus mehreren Branchen berücksichtigen. Wem das zu kompliziert ist, kann in Aktienfonds mit dividendenstarken Werten investieren. Dann erhält man als Anleger ein breites Sortiment verschiedener Aktien. Gehen die Ausschüttungen einzelner Unternehmen zurück, können die Dividenden anderer Unternehmen den Rückgang ausgleichen.

Auch wenn die Aktienkurse schwanken, die Dividende bringt einen stabilen Ertrag

In den letzten 40 Jahren stammte der Gesamtertrag europäischer Aktien gemessen am MSCI Europa zu über 40 Prozent aus Dividenden. Fast 60 Prozent der Wertentwicklung von Aktien steuerten Kursgewinne bei. Die Besitzer von Aktien profitierten nicht nur von Dividenden, sondern wurden langfristig mit zusätzlichen Kursgewinnen belohnt. Dividendenstarke Unternehmen sind besonders attraktiv, denn sie haben zumeist mehr Eigenkapital und stabilere Einnahmen. Deshalb schwanken ihre Kurse auch weniger stark als die Kurse anderer Werte.

Dividendenwerte eignen sich auch für Neu-Investoren

Dividendenstarke Aktien und Aktienfonds eignen sich auch für Sparer, die sich erstmals an den Aktienmarkt heranwagen. Welcher Anteil der Ersparnisse in Aktien oder Aktienfonds angelegt werden kann, sollte ein Sparer anhand seiner Sparziele und seiner Risikobereitschaft gemeinsam mit einem kompetenten Anlageberater bestimmen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Diese Versicherungen sollten bei einer Immobilienfinanzierung nicht fehlen

Umweltbonus für E-Auto-Besitzer – Frist für die Registrierung nicht verpassen

Rauchmelder retten Leben

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 02. November 2023

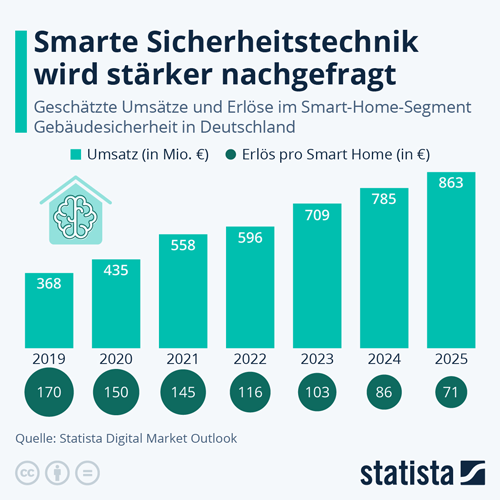

In Deutschland ist die Zahl der Wohnungseinbrüche im Jahr 2022 wieder leicht gestiegen. Es wurden 65.908 Fälle registriert und damit ist die Anzahl im Vergleich zum Vorjahr um 11.672 Fälle gestiegen. Trotz des rückläufigen Trends der vergangenen Jahre ist dies immer noch eine sehr hohe Anzahl. Speziell in der dunklen Jahreszeit haben Einbrüche in Deutschland Hochkonjunktur. Die Zahl der Haus- und Wohnungseinbrüche nimmt im Schnitt um rund 40 Prozent von Oktober bis März zu, was aus den Statistiken des Gesamtverbandes der Deutschen Versicherungswirtschaft (GDV) hervor geht.

Nach der Zeitumstellung geht es los

Aufgrund der frühzeitig eintretenden Dunkelheit, ist es für Einbrecher recht schnell und einfach möglich, zu erkennen, ob jemand zu Hause ist oder nicht. Jeder Haushalt kann praktisch von einem Einbruch betroffen werden, ungeachtet der Tatsache, ob sich darin wertvolles Eigentum befindet oder nicht. Die folgende Grafik zeigt anhand von Daten des statischen Bundesamts, in welchen Städten und Gemeinden bestimmte Delikte am häufigsten vorkommen.

So können Sie sich selbst und Ihre Nachbarn schützen

In Deutschland sind höchstens fünf bis zehn Prozent der Wohnungen „fachmännisch gesichert“. Doch auch mit einfachen Maßnahmen und richtigem Verhalten kann man den Schutz erhöhen, bzw. die Einbrecher abschrecken:

- Sorgen Sie immer - auch in Abwesenheit – für eine gute Beleuchtung Ihrer Wohnung. So wirkt Ihr Heim bewohnt.

- Sorgen Sie weiterhin für gute Einsehbarkeit und für eine Außenbeleuchtung Ihres Hauses.

- Verschließen Sie beim Verlassen der Wohnung alle Fenster und Türen. Lassen Sie kein Fenster auf Kipp stehen.

- Suchen Sie das Gespräch mit Ihren Nachbarn. Versuchen Sie innerhalb der Nachbarschaft auf Ihre Wohnungen und Häuser zu achten.

- Seien Sie misstrauisch bei Ihnen unbekannten Personen und Fahrzeugen im Umfeld Ihres Heimes. So z.B. bei an der Haustür bettelnden Erwachsenen und Kindern, häufig wollen diese nur ausspähen, ob jemand zu Hause ist.

- Wenn Sie etwas Verdächtiges bemerken, versuchen Sie Personen- oder Fahrzeugbeschreibungen und das Kennzeichen möglichst genau zu notieren. Anschließend verständigen Sie sofort über den Notruf 110 die Polizei.

Einbruchschutzkampagne K-EINBRUCH der Polizei

Umfassende Informationen rund um das Thema liefert die Einbruchschutzkampagne der Polizei „K-Einbruch“ – unter anderem auf der Internetseite www.k-einbruch.de. Hier gibt es Verhaltenstipps sowie Ratschläge der Polizei zu geeigneter Sicherungstechnik, alles unter dem Menüpunkt „Sichern Sie Ihr Zuhause“. Besucher der Seite können sich durch ein „interaktives Haus“ klicken und sich Stellen im Haus oder der Wohnung anzeigen lassen, die besonders gesichert werden sollten.

Maßnahmen zum Einbruchschutz werden gefördert!

Wussten Sie schon, dass Maßnahmen zum Einbruchschutz durch die Kreditanstalt für Wiederaufbau (KfW) gefördert werden? Umfassende Informationen zu den Möglichkeiten der staatlichen Förderung von Einbruchschutz finden Sie hier: www.k-einbruch.de/sicherheitstipps Es gilt eine Sensibilität für das Thema Sicherung des Eigenheims zu schaffen, aus der die Bereitschaft zur Investition in geprüfte und zertifizierte einbruchhemmende Sicherheitstechnik resultiert. Eine Übersicht über die kostenlosen Broschüren und Faltblätter finden Sie unter www.polizei-beratung.de/themen-und-tipps/einbruch.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Diese Versicherungen sollten bei einer Immobilienfinanzierung nicht fehlen

Umweltbonus für E-Auto-Besitzer – Frist für die Registrierung nicht verpassen

Rauchmelder retten Leben

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 19. Oktober 2023

Wenn man als Immobilienbesitzer seinen Traum vom eigenen Heim bewahren möchte, dann sind Versicherungen essenziell wichtig. Die eigenen vier Wände sind für viele ein Lebensziel oder einfach ein großer Wunsch. Dank der derzeit noch attraktiven Zinsen ist diese Herzensangelegenheit für einen Großteil der Menschen immer noch greifbarer. Hat man erst einmal die Baufinanzierung in der Tasche, ist die Lust, sich mit weiteren komplexen Themen zu beschäftigen vermutlich eher gering. Doch was, wenn der Traum ins Wanken gerät, beispielsweise durch Naturgewalten, Unfälle oder Vandalismus? Deshalb ist es wichtig, Familie und Immobilie abzusichern.

Welche Versicherungen werden wirklich gebraucht und welche nur einen geringen Nutzen aufweisen

Die Familie schützen mit:

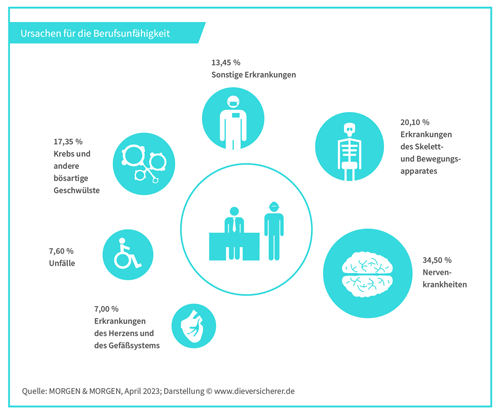

- Berufsunfähigkeitsversicherung

- Restschuldversicheruntg oder

- Risiko-Lebensversicherung

Ein Haus oder eine Wohnung zu kaufen oder gar zu bauen, stellt eine Familie oft vor große finanzielle Herausforderungen - und das über einen langen Zeitraum. Denn häufig beträgt die Laufzeit einer Baufinanzierung mehr als zwanzig Jahre. Eine Spanne, in der viel passieren kann. Natürlich hofft jeder, dass er von Arbeitslosigkeit, Krankheit oder Schlimmerem verschont bleibt. Aber auch wenn man diesen Themen normalerweise lieber aus dem Weg geht, werden sie im Zusammenhang mit einem Immobilienkredit relevant. Oft trägt in Familien der Partner mit dem höheren Einkommen die finanzielle Hauptlast. Was, wenn er diese nicht länger stemmen kann?

Eine Berufsunfähigkeitsversicherung greift, wenn der Versicherungsnehmer nicht mehr in der Lage ist, seinen gewohnten Job auszuüben. Sie stellt dann einen monatlichen Betrag zur Verfügung ähnlich dem bisherigen Gehalt, in der Regel aber etwas geringer. Auf diese Weise wird ein etwaiger Ausfall des Arbeitslohns kompensiert und das Immobiliendarlehen kann weiter abbezahlt werden. Die Beiträge für die Berufsunfähigkeits- oder BU-Versicherung sind abhängig vom Alter und dem Gesundheitszustand des Versicherten sowie der monatlichen Auszahlung, die er im Schadensfall anstrebt. Es lohnt sich, eine BU-Versicherung so jung wie möglich abzuschließen, weil die Beiträge dann geringer sind.

Eine sinnvolle Ergänzung dazu stellt eine Risikolebensversicherung dar. Sie zahlt im Todesfall die vertraglich vereinbarte Versicherungssumme an den Hinterbliebenen. So ist neben der persönlichen Tragödie zumindest die finanzielle Existenz gesichert. Die Beiträge sind üblicherweise recht gering, so kann ein 30-Jähriger eine Summe von 100.000 Euro bereits ab sieben Euro pro Monat absichern.

Eine Restschuldversicherung ist eine spezielle Form der Risikolebensversicherung. Ihre Höhe hängt jedoch direkt mit der Darlehenssumme für die Baufinanzierung zusammen und sichert diese ab. Je nach Anbieter können Todesfall, Krankheit und Berufsunfähigkeit eingeschlossen werden. Wenn die Restschuldversicherung bei der gleichen Bank wie das Baudarlehen abgeschlossen wird, sind die Versicherungsbeträge meist in die monatliche Rate inkludiert. Das scheint zunächst praktisch, kann allerdings auch negative Auswirkungen haben, weil auf diese Art die Gesamtdarlehenssumme steigt. Deshalb ist es ratsam zu prüfen, ob vielleicht zwei separate Verträge günstiger wären.

Außerdem sollten Sie in Ihren bestehenden Verträgen nachsehen, ob nicht eines der Risiken bereits abdeckt ist, um so Überversicherung vorzubeugen und Geld zu sparen. Alle drei Versicherungen zahlen nur im Schadensfall. Ansonsten werden die Beträge einbehalten.

Häuslebauer aufgepasst: wichtige Versicherungen für die Bauphase

Wer sich für einen Neubau entscheidet, dem sei eine Bauherrenhaftpflicht empfohlen. Denn auch wenn der Hausbauer gar nicht selbst Hand anlegt, sondern ein Bauunternehmen beauftragt, fungiert er als Auftraggeber und ist für die Sicherheit auf der Baustelle verantwortlich. Die private Haftpflichtversicherung übernimmt lediglich Schadenssummen bis 50.000 Euro. Die Bauherrenhaftpflicht kommt für höhere Schäden von mindestens fünf Millionen Euro bei Personen-, Sach- und Vermögensschadensansprüchen Dritter auf.

Für die Dauer des Hausbaus ist auch eine Bauleistungsversicherung sinnvoll. Sie greift dann, wenn unvorhersehbare Sachschäden entstehen, wie das zum Beispiel bei Diebstahl oder Vandalismus der Fall ist. Die maximale Vertragslaufzeit beträgt drei Jahre ab Baubeginn. Versichert sind alle am Bau beteiligten Firmen und Handwerker. Nützlicher Tipp: Deshalb ist es durchaus üblich, dass diese sich an den Versicherungskosten beteiligen.

Bestandsimmobilien und Neubauten richtig absichern

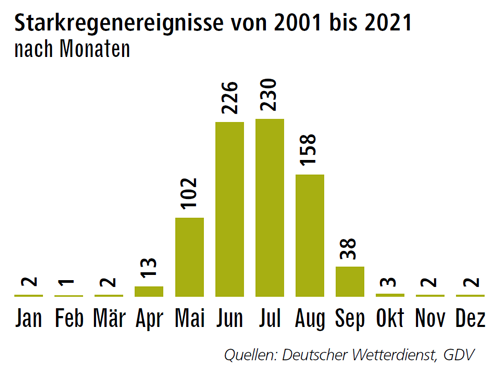

Wer eine bereits bestehende Immobile kauft oder wessen Haus schon fertig gestellt wurde, für den ist eine Gebäudeversicherung unverzichtbar. Viele Banken verlangen im Zuge einer Baufinanzierung sogar die Vorlage einer entsprechenden Police. Sie kommt für Schäden auf, die durch Feuer, Wasser, Hagel oder Sturm verursacht werden. Alle Risiken lassen sich einzeln oder in verschiedenen Kombinationen absichern. Die Regel stellt jedoch eine sogenannte verbundene Wohngebäudeversicherung dar, die den Immobilienbesitzer für alle diese Fälle rüstet.

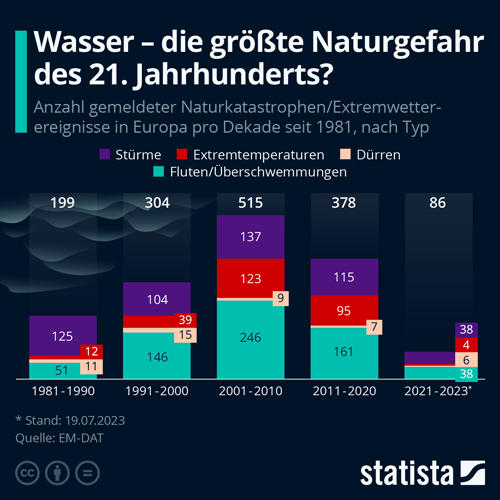

Sie kann durch eine Versicherung gegen sogenannte Elementarschäden wie Hochwasser, Erdbeben oder andere Naturkatastrophen ergänzt werden. Die Versicherer lassen sich diese Risiken recht teuer bezahlen, schließlich sind sie mit immensen Kosten im Schadensfall verbunden. Deshalb gibt es hier keine Pauschalempfehlung. Es ist eher im Einzelfall für jeden Immobilienbesitzer zu prüfen, ob er sich in einem Gefahrengebiet befindet. Dann sind zwar die Beiträge wahrscheinlich noch einmal deutlich höher, aber sicherlich geringer als ein Schadensfall.

Wichtig bei der Wohngebäudeversicherung: Die Deckungssumme orientiert sich an dem Wert des Hauses oder der Wohnung und muss deshalb stets angepasst werden, wenn An- und Ausbauten oder Modernisierungen vorgenommen werden. Andernfalls kann es sein, dass die Versicherung im Schadensfall nur einen Teil der Summe deckt.

Naturgefahren-Check: Wie gefährdet ist Ihr Haus?

Der Naturgefahren-Check verrät Ihnen, welche Schäden Starkregen, Stürme und Hochwasser in Ihrer Region verursachen. » Jetzt Risiko checken

Übrigens: Wer eine Eigentumswohnung kauft, muss sich in der Regel nicht um eine separate Absicherung kümmern, da dies im Verbund mit den anderen Eigentümern gemeinschaftlich geschieht.

Nützlicher Tipp: Bereits vorhandene Hausrat-und Privathaftpflichtversicherungs-Policen sollten überprüft und gegebenenfalls an die neue Lebens- und Wohnsituation angepasst werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Bei Kredit- und Konditionenanfragen - Durch schufaneutrale Anfrage die Kreditwürdigkeit erhalten

Wer zahlt wenn unbeaufsichtigte Haushaltsgeräte Schäden anrichten

Die Gefahren für Haushalte durch Blitz- und Überspannungsschäden steigen

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 11. Oktober 2023

Wenn man einen Kredit aufnehmen möchte, dann muss sich der Interessent zuerst einer Bonitätsprüfung beim Finanzierungsinstitut unterziehen. Was ist aber, wenn man sich nur über die Konditionen einer Kreditaufnahme informieren möchte? In diesem Fall eine Kreditanfrage zu starten, kann schnell zum Verhängnis werden. Denn bei jeder Kreditanfrage werden die persönlichen Daten des Antragstellers gespeichert, außerdem wird bei der Schufa eine Anfrage nach der Kreditwürdigkeit gestellt. Leider kann eine solche Anfrage zur Folge haben, dass sich die Bonität des Antragstellers verschlechtert und ihm ein Kredit verweigert wird. Derart negativen Weichenstellungen kann man jedoch direkt entgegenwirken, indem man eine schufaneutrale Kreditanfrage stellt.

Was ist eine schufaneutrale Kreditanfrage?

Eine schufaneutrale Kreditanfrage ist nichts anderes als eine Konditionenanfrage. Dabei erkundet sich eine Person bei einer Bank über die Konditionen bei einer Kreditaufnahme. Diese Anfrage ist unverbindlich und bedarf deshalb keiner Schufa-Auskunft. Es ist besonders wichtig, dass die Konditionenanfrage schufaneutral bleibt, damit der Score des Antragstellers dadurch nicht beeinträchtigt wird. Der Score ist ein Indiz, dass es Banken ermöglicht, den Kunden nach seiner Bonität zu bewerten. Ein niedriger Schufa-Score kann zu Problemen bei der Kreditaufnahme oder bei der Wohnungssuche führen. Obwohl auch bei einer einfachen Konditionenanfrage ein Eintrag bei der Schufa erfolgt, ist diese nur für Sie einsehbar und hat somit keine Auswirkungen auf Ihre Bonität und Ihren Schufa-Score.

Was passiert bei einer Kreditanfrage?

Egal wie groß oder klein der Kredit ist - bei jeder Kreditanfrage müssen Sie verschiedene Dokumente vorlegen, um Ihre Kreditwürdigkeit nachzuweisen. Dazu gehören Gehaltsnachweise und Beleihungsunterlagen, sofern diese vorhanden sind. Ihre Daten werden zehn Tage lang in einer Datenbank gespeichert, auf die sämtliche Banken Zugriff haben. Außerdem holt die Bank auch bei der Schufa Informationen über Ihre Bonität ein.

Vorteile einer schufaneutralen Kreditanfrage

Wenn Sie erst einmal stöbern möchten, bevor Sie sich dazu entscheiden, einen Kredit aufzunehmen, sollten Sie sich auf jeden Fall für eine Konditionenanfrage entscheiden, denn diese erfolgt schufaneutral, unverbindlich und anonym. So können Sie sich einen umfassenden Überblick über die verschiedenen Angebote verschaffen und sich das Kreditangebot aussuchen, das am besten zu Ihnen passt.

So gelangen Sie problemlos zu einem Kredit

Fangen Sie am besten damit an, verschiedene Kreditangebote auf einem Online-Portal zu vergleichen. Stellen Sie eine Konditionenanfrage, indem Sie die Kreditsumme und die gewünschte Laufzeit eingeben, prüfen Sie die Konditionen einzelner Anbieter und starten Sie dann Ihre Kreditanfrage. Wenn Ihre Bonität zu wünschen übrig lässt, kann es von Vorteil sein, sich die Kreditangebote von Privatanbietern anzusehen. Zwar muss bei Privatkrediten mit höheren Zinssätzen gerechnet werden, im Gegenzug kann in der Regel sogar bei einer geringen Kreditwürdigkeit ein Kredit über private Kreditvermittler aufgenommen werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Vorsicht beim Herbstlaub - Regelmäßig räumen und Schutz vor Haftungsansprüchen

KfW – Erhöhung der Einkommensgrenze im Programm Wohneigentum für Familien 300

Fünf Schritte auf dem Weg zum passenden Ratenkredit

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 04. Oktober 2023

Unmengen von Laub auf einem Gehweg bergen Gefahren, denn durch nasses Laub können Gehwege und Straßen zu gefährlichen Rutschbahnen werden. Aus diesem Grund stehen Eigentümer oder Mieter der anliegenden Gebäude in der Pflicht, durch Laubräumung für Sicherheit zu sorgen. Kommt es dennoch zu einem Schadensfall, dann hilft eine Privat-Haftpflichtversicherung.

Auf glatten Wegen drohen bei Stürzen Schadenersatzforderungen

Im Herbst ist das Laub fegen genauso wichtig wie im Winter das Schneeräumen. Denn Glätte und die daraus resultierende Rutschgefahr können Unfälle herbeiführen, die zu eventuellen Haftungsansprüchen führen können. Wenn jemand durch nicht geräumtes Laub zu Fall kommt, können finanzielle Belastungen drohen, welche schlimmstenfalls zum finanziellen Ruin führen können. Dies kann der Fall sein, wenn eine geschädigte Person Schadenersatz verlangt, beispielsweise für beschädigte Bekleidung oder entstandene Behandlungs- oder Rehakosten. Bei schwereren Verletzungen sich auch Schmerzensgeldansprüche die Folge.

Deshalb ist für Hauseigentümer wie auch für Mieter eine private Haftpflichtversicherung „unverzichtbar". Für Mieter deshalb, da die Eigentümer die sogenannte Verkehrssicherungspflicht im Mietvertrag meist übertragen. Die Eigentümer bekommen diese Verkehrssicherungspflicht in der Regel von der jeweiligen Kommune oder Gemeinde übertragen.

Eine Haftpflichtversicherung tritt dann ein, wenn jemand ausrutscht, weil das Laub nicht geräumt wurde. Ohne eine Haftpflichtversicherung haftet der Eigentümer oder Mieter mit dem gesamten privaten Vermögen bis hin zur Pfändungsgrenze. Die Haftpflichtversicherung hat noch einen zweiten Vorteil, der zum tragen kommt, wenn die Versicherung die Schadenersatzzahlung ablehnt. Der Vertragsnehmer kann dann davon ausgehen, dass gegen ihn kein grundsätzlicher Anspruch besteht und er auch nichts aus eigener Tasche zahlen muss.

Wenn die geschädigte Person trotzdem finanzielle Forderungen stellt, wehrt der Haftpflichtversicherer diese unberechtigte Forderung notfalls sogar vor Gericht ab. Auch wenn die Verkehrssicherungspflicht auf den Mieter übertragen werden kann, ist es für Vermieter immer ratsam, auch eine Haus- und Grundbesitzer-Haftpflichtversicherung zu haben.

In der Regel muss werktags zwischen 7 und 20 Uhr gekehrt oder geräumt werden.

Die Laub-Räumpflichtzeiten richten sich meistens nach den Zeiten für den Winterdienst. Diese liegen in der Regel werktags zwischen 7 und 20 Uhr, am Wochenende ab 9 Uhr. Aus einem Urteil des Landgerichts Frankfurt geht hervor, dass Passanten morgens gegen 7 Uhr noch nicht damit rechnen dürften, dass der Bürgersteig von Laub befreit ist (Az.: 2/23 0368/93). In der Rechtsprechung gibt es zur Intensität der Räumpflicht unterschiedliche Auffassungen. Für einige Gerichte ist eine umfangreiche Pflicht zur Beseitigung entscheidend, während für andere keine Veranlassung bestehe, dass sofort jedes Blatt weggefegt werden müsse.

Für alle Gerichte steht im Grundsatz jedoch fest, dass mit einer wachsenden Laubmenge auch die Pflicht zur Beseitigung steigt. Deshalb ist ein Blick in die Satzungen der Gemeinden/Kommunen zu empfehlen, da hier meist die Zeiten und weiteren Details der Räumpflicht geregelt sind, beispielsweise auch die Frage, ob neben dem Gehweg auch die Fahrbahn mitgereinigt werden muss.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Unfallgefahren für Schulkinder - Was Eltern wissen sollten

Wohnbauförderung – Höhere Förderung ist an die Nachhaltigkeit gekoppelt

Bei der Autoversicherung kräftig sparen

Blog

Blog