Blog

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 03. September 2025

Wenn sich ein unverheiratetes Paar dazu entscheidet, gemeinsam Wohneigentum zu erwerben, gibt es einiges zu beachten. Es gibt eine Reihe von rechtlichen und finanziellen Aspekten zu klären, da es für unverheiratete Paare keine speziellen gesetzlichen Regelungen gibt, wie sie etwa bei verheirateten Paaren gelten. Es kommt häufig vor, dass bei unverheirateten Partnern, die Wohneigentum besitzen, es nur einen rechtmäßigen Eigentümer gibt. Es ist deshalb angeraten, dass Paare ohne Trauschein ihre Eigentumsverhältnisse unbedingt durch einen Eintrag ins Grundbuch regeln sollten.

Die Eigentumsverhältnisse sollten klar geregelt sein

Bei unverheirateten Paaren gehört das Eigenheim oder die Eigentumswohnung nicht unbedingt beiden, zumindest aus rechtlicher Sicht. Das hat den Nachteil, dass der Partner im Falle einer Trennung oder im Todesfall keinerlei Ansprüche, sondern nur finanzielle Pflichten hat. Aus diesen Gründen sollte man sich früh genug Gedanken über den Grundbucheintrag für beide Partner machen, so können viele Probleme vermieden werden.

Ansprüche bei einer Trennung

Generell gilt bei einer Trennung, dass meist eine vereinbarte Gütertrennung stattfindet und jeder sein Hab und Gut bekommt. Doch anders sieht es bei einer gemeinsamen Eigentumswohnung oder bei einem Haus aus. Auch wenn der Darlehensvertrag von beiden Partnern unterschrieben wurde, so hat nur derjenige Anspruch auf die Immobilie, der im Grundbuch eingetragen ist. Der andere Partner geht demnach leer aus. Im schlimmsten Fall kann es dazu kommen, dass es für bereits erfolgte Zahlungen keinen finanziellen Ausgleich gibt und so die Bank auf die Tilgung der Raten drängt.

Demnach sollten Partner darauf achten, dass beide als gleichberechtigte Eigentümer im Grundbuch erfasst sind. Zudem werden dort die Miteigentumsanteile festgehalten. Diese sind abhängig davon, wie viel jeder in die Finanzierung eingebracht hat.

Absicherung im Todesfall

Wenn einer der Partner verstirbt, kommt es im rechtlichen Sinne zu einer schwierigen Situation. Verstirbt derjenige, der als alleiniger Eigentümer im Grundbuch eingetragen ist, hat der andere Partner keinerlei Rechte auf das Wohneigentum und muss es sogar räumen. Zusätzlich zum Grundbucheintrag von beiden Partnern, sollte darüber hinaus noch ein Testament angefertigt werden. Beachtet werden sollte hierbei jedoch, dass bei unverheirateten Paaren dann noch eine Erbschaftssteuer anfällt.

Ein Partnerschaftsvertrag ist zu empfehlen

Unverheiratete Paare sind nicht durch das Ehe- oder Lebenspartnerschaftsrecht geschützt, daher ist das Aufsetzen eines Partnerschaftsvertrags zu empfehlen. Darin sollte geregelt werden, was im Trennungsfall mit der Immobilie passiert, ob sie verkauft wird oder falls nicht, wer dort weiterwohnen darf. Auch wichtig: Zahlt der eine den anderen aus oder wie wird der eventuelle Verkaufserlös aufgeteilt? Denn kann sich ein Paar partout nicht einigen, bleibt oft nur die Teilungsversteigerung. Diese sollte vermieden werden, denn dabei werden Immobilien meist weit unter Wert versteigert.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Investmentfonds: Unterschied von Rating und Ranking

US-Schulden: Nur ein Sturm im Wasserglas oder die Ruhe vor dem Sturm?

Was ist wichtig beim Start ins Berufsleben

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 21. August 2025

Rankings und Ratings versprechen Ihnen Hilfe bei geplanten Investitionen in der heute sehr unübersichtlichen Fonds- und Finanzwelt. Da jedoch diese beiden Begriffe in der Finanzwelt nicht einheitlich und damit missverständlich verwendet werden, ist Ihnen als privater Investor damit nicht unbedingt geholfen, wenn Sie beabsichtigen, das Rating und das Ranking der Fonds als Entscheidungshilfe vor einer Investition in Fonds zu verwenden.

Lernen Sie die Unterschiede zwischen Rating und Ranking kennen und verstehen

Rating und Ranking sollen Ihnen als Investor Hilfestellung bei der Auswahl leisten, bevor Sie in einen oder mehrere Fonds Kapital anlagen. Mit den Begriffen Rating und Ranking werden Benotungen der einzelnen von den verschiedenen Fondsgesellschaften angebotenen Fonds bezeichnet. Für die Benotung des Fonds werden verschiedene Kriterien herangezogen. Wenn Sie eine Fondsbewertung lesen, die sich auf die zukünftige Wertentwicklung eines Fonds bezieht, dann handelt es sich in diesem Fall um ein Rating. Um ein Ranking handelt es sich dagegen dann, wenn der betreffende Fonds in der Vergangenheit bezüglich ihrer Rendite verglichen und bewertet wurde. Sowohl Ratings und Rankings können Ihnen bei der Auswahl eines Fonds eine große Hilfe sein.

Verschiedene Bewertungskriterien führen zu unterschiedlichen Bewertungen und verunsichern private Investoren

Verwirrend für private Investoren wie Sie ist die Tatsache, dass so mancher Fonds, den Sie bereits in Ihre engere Auswahl genommen haben, unterschiedlich benotet wurde, was Ihnen die Entscheidung zur Investition in einen solchen Fonds eher erschweren kann. Ratings vergleichen die verschiedenen Fonds bezüglich des Risikos und der Rendite. Auch das Fondsmanagement sowie der Investmentprozess haben Einfluss auf das Rating. Meist bezieht sich ein Rating auf einen bestimmten Zeitraum, üblich sind beispielsweise drei Jahre, fünf Jahre oder auch zehn Jahre.

Die Begriffe Ranking und Rating werden nicht einheitlich angewendet

Nicht jedes Rating, welches als Rating bezeichnet hat, ist ein wirkliches Rating. Beim Morningstar-Rating handelt es zum Beispiel nur um ein Ranking, da nur quantitative Kennzahlen auf einen rollierenden Zeitraum über verschiedene Jahreszeiträume betrachtet werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Worauf die Banken bei einer Baufinanzierung achten

Fahrrad-Diebstahlschutz: So kann man sich optimal schützen

Fünf Schritte auf dem Weg zum passenden Ratenkredit

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 05. August 2025

Wenn man sich eine Immobilie kaufen möchte, sei es eine Eigentumswohnung oder ein Haus, gibt es bei Immobilienfinanzierungen einiges zu berücksichtigen und zu bedenken. Das zu finanzierende Objekt ist in der Regel die Sicherheit für die Bank, die als Absicherung für den ausgegebenen Kredit dient. Aus diesem Grund lassen sich finanzierende Geldinstitute immer grundbuchlich absichern. Damit es überhaupt zu einer Finanzierung kommen kann, müssen einige Kriterien erfüllt sein.

Das richtige Anstellungsverhältnis ist entscheidend

Damit die Bank einen Baufinanzierungskredit zur Verfügung stellt, sollte man über ein festes Arbeitsverhältnis mit regelmäßigen Einnahmen verfügen. Das Gehalt sollte hoch genug sein, um die bisherigen Haushaltskosten und zzgl. die ausgerechneten Zins- und Tilgungskosten zu decken. Nach Möglichkeit sollte auch ein Überschuss vorhanden sein, damit man auch Notfälle durchstehen kann.

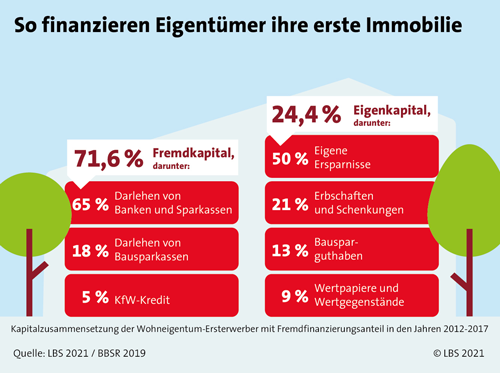

Man sollte in der Lage sein, Rücklagen zu bilden, z. B. für ein neues Auto oder dringende Reparaturen. Sind Sie selbstständig tätig, dann sollten Sie das seit mindestens 3 Jahren sein und die Einnahmen nachweisen können. Je höher Ihr angespartes Eigenkapital ist, desto größer ist die Wahrscheinlichkeit einer soliden Bankenfinanzierung. Als Faustformel gilt dabei eine Eigenkapitalquote von 20 Prozent.

Auf die Immobilie kommt es an

Die Art der zu entscheidenden Immobilie ist entscheidend. Werthaltigkeit ist oberste Prämisse. Aus diesem Grund werden von einigen Banken keine Holzhäuser oder Eigentumswohnungen in Plattenbauten finanziert. Der Bauzustand und die Lage spielen ebenfalls eine entscheidende Rolle. Eine Immobilie, die finanziert werden soll, sollte gepflegt sein und in einer sicheren Lage liegen. Wohnungen und Häuser in Gebieten mit einem hohen Arbeitslosenanteil werden kaum finanziert, ebenso Häuser in der ostdeutschen Peripherie. Die Infrastruktur und das Immobilienranking geben Auskunft über die besten Standorte.

Das Gesamtbild muss passen

Immobilien, die als Kapitalanlage dienen sollen, werden seltener finanziert, als Immobilien die selbst genutzt werden. Manche Banken finanzieren nur, wenn der Darlehensnehmer eine Lebensversicherung abschließt und diese an die Bank abtritt. Bei manchen Instituten kommt auch noch eine Versicherung gegen Arbeitslosigkeit hinzu. Bei einer Finanzierung werden somit die persönliche Lage des Darlehensnehmers, die Immobilie und die verwendeten Materialien, die Lage, die Verkehrsanbindung und die prognostizierte Zukunftsentwicklung genauestens beleuchtet.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Damit die eigene Immobilie nicht zur Belastung wird

Kontoauszüge – Aufbewahrungsfristen für Privatpersonen

Unwetter - wie sind die Schäden versichert

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 23. Juli 2025

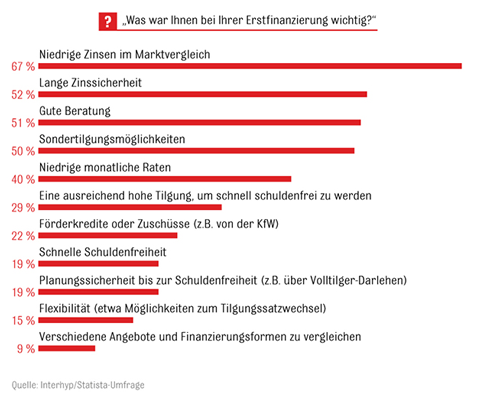

Es boomt weiter am deutschen Immobilienmarkt. Die weiter relativ niedrigen Zinsen sind beim Haus- und / oder Wohnungskauf derzeit außerordentlich attraktiv. Aber bei allen Bauherren ist Vorsicht geboten. Sie dürfen sich nicht von ansprechenden Sonderangeboten blenden lassen und sollten sorgfältig kalkulieren.

In den meisten Fällen kommt es anders als erwartet

In der Regel ist eine Finanzierung des langersehnten Eigenheims eine dauerhafte Angelegenheit. Wer derzeit in finanzieller Hinsicht ausreichend aufgestellt ist, muss die Finanzierung nicht jahrelang hinausschieben. Leider kann niemand wissen, was am nächsten Tag, in der nächsten Woche, im nächsten Monat oder in den nächsten Jahren geschehen kann. Im Laufe des Zeitraums kann sogar das Unmögliche passieren, wie zum Beispiel: die Geburt eines Kindes (vielleicht auch ein ungeplantes Ereignis), Arbeitslosigkeit, Wünsche nach persönlichen Vorstellungen.

All das und noch vieles mehr kann die eigentliche finanzielle Planung durcheinander bringen. Niemand weiß, welches Schicksal ihn erleidet. Daher ist es wichtig, dass die zukünftigen Bauherren alle wichtigen Punkte auf der Liste klären. Mithilfe einer fehlerfreien Planung können unerwartete Überraschungen vermieden werden.

Sollen Sie oder nicht? Die Fragen der Fragen

Da der Immobilienmarkt derzeit immer mehr boomt fragen sich viele Menschen unter Ihnen, ob nunmehr die Zeit gekommen ist, sich nunmehr eine Immobilie zuzulegen. Hinsichtlich der Finanzierung muss der Käufer immer die Vorsicht im Hinterkopf behalten, dass diese mit langfristigen Verpflichtung und persönlichen Veränderungen einhergehen. Es ist wichtig, wer von Ihnen eine eigene Immobilie besitzen möchte, sich genauestens beraten zu lassen. Was geschieht bei persönlichen Hindernissen? Das Haus wird schnellstens zur Last. Wie können Sie als beispielsweise als Arbeitssuchender die Hypotheken zahlen?

Es ist ratsam, sich detailliert Gedanken über den persönlichen Lebensstandard zu machen. Die individuellen finanziellen Mittel sollten nicht einfach großartig angesehen werden. Dies hat in den meisten Fällen fatale Folgen. Die Bauherren (die Käufer) müssen vorab wissen, welche Gebühren, wie z.B. Zinsen, Tilgung usw. auf Einem zukommen. Es muss festgestellt werden, ob diese Gebühren wirklich aufgebracht werden können. Viele "Neulinge" vergessen einfach die Gebühren. Nebenkosten, Wassergebühren, Wärmepreise etc. zählen alle dazu. Ferner ist es empfehlenswert, nach einem Immobilienkauf die Tilgungsraten nicht zu anspruchsvoll zu planen. Der Spielraum darf niemals nicht zu unterschätzt werden. Sie wissen nie, was in naher Zukunft auf Sie zukommt.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Der richtige Versicherungsschutz für Auszubildende

Dividenden & Value-Strategie als Stabilitätsanker in einem schwierigen Marktumfeld

Beim Immobilienkauf kann eine alte Wohngebäudeversicherung zur Kostenfalle werden

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 16. Juli 2025

Viele Schulabgänger beginnen in den nächsten Wochen ihre erste Ausbildung. In dieser Zeit müssen sich die meisten auf den neuen Lebensabschnitt einstellen und sich neuen Herausforderungen stellen. Doch auch der passende Versicherungsschutz sollte zu Beginn einer neuen Ausbildung nicht außer Acht gelassen werden. Die folgenden Versicherungen bilden die Grundlage für einen ausreichenden Versicherungsschutz und sorgen dafür, dass der neue Lebensabschnitt sorgenfrei begonnen werden kann.

Kranken- und Pflegeversicherung

Sobald die neue Ausbildung beginnt, endet auch automatisch der gesetzliche Pflege- und Krankenversicherungsschutz über die Eltern. Die Beiträge der Versicherungen werden nun zur einen Hälfte vom Arbeitgeber und zur anderen Hälfte vom Arbeitnehmer gezahlt. Liegt die Ausbildungsvergütung jedoch unter 325 Euro monatlich (Geringfügigkeitsgrenze), so wird der komplette Beitrag vom Arbeitgeber übernommen. Da im Jahr 2020 die Mindestausbildungsvergütung (MiAV) für Auszubildende eingeführt wurde, gibt es eigentlich keine Azubis mehr, die keine Sozialabgaben zahlen müssen, denn diese liegt über der Geringfügigkeitsgrenze. Empfehlenswert ist in diesem Zusammenhang eine private Zusatzversicherung. So kann die gesetzliche Krankenversicherung noch zusätzlich, beispielsweise in den Bereichen Zahnversorgung, ergänzt werden.

Arbeitslosen- und Rentenversicherung

Auch diese Versicherung ist gesetzlich vorgeschrieben. Die folgenden Unterlagen sollten demnach beim Arbeitgeber eingereicht werden. Dazu gehört zum einen das Versicherungsnachweisheft für die Rentenversicherung und zum anderen eine Bescheinigung über das jährliche Bruttoeinkommen. Wem dieses Nachweisheft nicht vorliegt, der kann dies bei der Krankenkasse oder bei der Deutschen Rentenversicherung beantragen.

Unfallversicherung

Die gesetzliche Unfallversicherung bei einer Berufsgenossenschaft gehört ebenfalls zu den Pflichtversicherungen. Sie übernimmt die Kosten im Falle von Unfällen auf der Arbeitsstelle, oder auf dem Anfahrtsweg. Alle Unfälle die außerhalb der Arbeitszeit entstehen sind dadurch nicht versichert. Daher ist es ratsam sich zusätzlich durch eine private Unfallversicherung abzusichern.

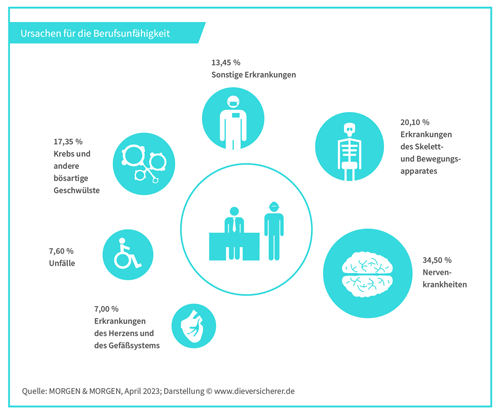

Berufsunfähigkeitsversicherung

Diese Versicherung bezahlt eine Rente im Falle einer Erwerbsunfähigkeit des Versicherten und das ab dem ersten Tag des Arbeitsunfalles. Wenn es sich dabei um Krankheiten oder Freizeitunfälle handelt, wird die Rente nur gezahlt, wenn der Versicherte mindestens ein Jahr versicherungspflichtig gearbeitet hat. Ob die Rente gezahlt wird, hängt auch davon ab, ob der Versicherte noch ein einem anderen Beruf arbeiten kann, in dem Fall wird keine Rente gezahlt.

Haftpflichtversicherung

Falls die Eltern eine sogenannte Familienpolice besitzen, sind volljährige Kinder automatisch mitversichert, falls diese nach Beendigung der Schule direkt mit einer Ausbildung beginnen. Mitversichert sind auch Kinder die bereits eine eigene Wohnung haben. Nach Beendigung der Ausbildung muss jedoch eine eigene Police abgeschlossen werden.

Hausratversicherung

Wer noch bei den Eltern wohnt, muss sich nicht um eine eigene Hausratversicherung kümmern. Wer jedoch eine eigene Wohnung bezieht, sollte sich rechtzeitig um eine passende Hausratversicherung kümmern.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Warum eine Notenbank wie die EZB nicht pleite gehen kann

Geldanlagen im 2. Quartal 2025 – US-Zoll- und Geopolitik sorgen nur temporär für Verwerfungen an Märkten und die Weltwirtschaft verliert an Dynamik

Wie ist ein Schaden am geliehenen Schullaptop versichert

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 10. Juli 2025

Viele Menschen unter der heimischen Bevölkerung befürchten eine hohe Forderung der EZB aufgrund der großen und undurchsichtigen Bilanzrisiken, die bereits in der Höhe von Milliarden angesiedelt ist. Jedoch gelten für Notenbanken andere Voraussetzungen und Richtlinien, als für das herkömmliche Euro-System, was für Verwirrung unter den Menschen sorgt.

Hohes Bilanzrisiko belastet die EZB

Die Europäische Zentralbank ist mit einem sehr hohen Bilanzrisiko belastet, dass viele Bürgern um Ihr Geld bangen lässt. Die schlimmste Befürchtung der Bürger ist, dass die Notenbank, sofern der Staat bankrott gehen würde, riesige Verluste erleidet und zusätzlich neue und immense Steuern von den Bürgern abverlangt. Nach der Finanzkrise 2008 wurden in den Folgejahren etwa für 200 Milliarden Euro von 17 nationalen Notenbanken Staatsanleihen erworben, die für Krisenländer verwendet werden. Das System hat jedoch zusätzlich Forderungen in Höhe von über 800 Milliarden Euro die an die Banken gerichtet sind. Ein unendliche Summe, die nahezu unmöglich in der nächsten Zeit gezahlt werden kann!

Wäre Griechenland in die Pleite geraten und hätte dem Euro endgültig den Rücken gekehrt, wären möglicherweise auch weitere gefährdete Länder wie zum Beispiel Portugal, Italien oder andere Staaten diesem Land gefolgt, dann wäre das Euro System eigentlich Bankrott und ausgebeutet gewesen. Da jedoch für Notenbanken andere Maßstäbe und Richtlinien gelten und diese ihr Geld selbst beschaffen müssen, werden auch die offenen Forderungen selbst aus Eigenleistung bezahlt.

Heute muss man im nachhinein festhalten, das die damals eingeschlagenen Maßnahmen dazu geführt haben, dass beispielsweise Griechenland aktuell finanzpolitisch ein Musterknabe geworden ist. Sicher hat die Bevölkerung unter den damaligen Sparmaßnahmen stark gelitten, kann jedoch heute auch langsam "die Früchte ernten".

Verwirrung und Ratlosigkeit unter der Bevölkerung in Bezug auf das Euro-System

Aus diesem Grunde kann die EZB auch nicht in eine Pleite geraten. Notenbanken erhalten weniger Gewinn aufgrund Ihrer Bilanzposten, die diese auf der Passivseite verbucht haben. So wird ein sogenannter Bargeldumlauf geschaffen und auch die Zinseinnahmen werden als "Gewinn" verbucht. Geht also eine Bank wirklich bankrott und ist zahlungsunfähig so wird die Forderung an diese abgeschrieben und kann schlussendlich das Geld nicht mehr zurückgeben. Eine komplizierte und harte Welt die im Euro-System verankert ist und nicht ohne Grund bei der Bevölkerung für Verwirrung und Ratlosigkeit sorgt.

Rein formal und technisch gesehen ist ein Bankrott möglich. Praktisch hat dies keine Bedeutung, weil sie Notenbank im Notfall einfach mehr Geld druckt, um ihren Verpflichtungen nachzukommen. Das ist für Notenbanken eine sehr bequeme Ausgangslage, denn dieser Umstand ermöglicht es ihnen, unbegrenzt Risiken in ihre Bilanz aufzunehmen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Steuererstattung durch Vorsorge- und Versicherungsbeiträge

Auslandsreisen – Richtig versichert auf große Reise gehen

Unwetterschäden - Was sollte man unternehmen, bis der Schaden begutachtet wird?

Blog

Blog