Blog

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 08. Januar 2025

Sommerzeit ist Renovierungszeit. Gerade wenn man plant, die Heizung zu erneuern oder in Solarenergie zu investieren, ist der Sommer wie geschaffen dafür. Denn dann profitiert man von einer geringen Ausfallzeit der Heizung und spart gleich von Beginn der neuen Heizperiode an. Den Startschuss muss man jedoch schon früher legen, denn es gibt einiges zu organisieren und zu planen.

Modernisierung ergeben sich aus anderen Bedürfnissen oder dienen zum Werterhalt

Das Leben verändert sich stetig. Es gibt Zuwachs in der Familie, ein Kind zieht aus oder man macht sich Gedanken über altersgerechtes wohnen. Eine Modernisierung oder ein Umbau ab und zu auch nötig, um den Wert Ihrer Immobilie zu erhalten oder zu steigern. Aber auch wenn lediglich Schönheitsreparaturen anstehen, sind die warmen Tage dazu bestens geeignet. So dünsten beispielweise frisch gestrichene Räume oder neue Möbel besser aus, da aufgrund der milden Temperaturen lange gelüftet werden kann.

Bleibt nur die Frage: Wie das Vorhaben am besten finanzieren?

Als Immobilienkäufer empfiehlt sich ein Modernisierungsdarlehen, das direkt mit der Baufinanzierung abgeschlossen wird und eventuell mit einem Förderdarlehen der KfW-Bank oder einem Förderprogramm des Landes beziehungsweise der Kommune kombiniert werden kann. Der Vorteil daran ist, dass man so auch die aufwändigeren Umbauten mit niedrigen Zinsen finanziert. Durch die Einbeziehung von KfW-Förderdarlehen kann der Aufwand nochmals reduziert werden.

Diese Förderprogramme der KfW-Bank könnten interessant sein:

- Wohneigentum: Die KfW-Bank unterstützt Sie beim Kauf oder Bau einer selbstgenutzten Immobilie

- Energieeffizient bauen: Erfüllt Ihr gekauftes oder gebautes Eigenheim die Standards eines Effizienzhauses, bekommen Sie Fördermittel

- Energieeffizient sanieren: Der Erwerb einer frisch sanierten Immobilie oder Ihre eigenen Maßnahmen zur energetischen Sanierung werden gefördert

- Altersgerecht umbauen: Sie erhalten die KfW-Förderung auch für barrierereduzierende Umbauarbeiten oder beim Kauf eines altersgerechten Wohnraums

Wenn schon freie Grundschulden durch die bisherige Tilgung eines Darlehens zu Verfügung stehen, kann dieser Betrag als Sicherheit für eine Nachfinanzierung zinsgünstig genutzt werden. Jedoch geht dies im Regelfall nur bei der Bank, welche die Grundschuld eingetragen hat. Eine andere Bank akzeptiert meist den 2. Rang im Grundbuch nicht und wenn doch, dann gibt es erhebliche Zinsaufschläge.

Liegen die Renovierungskosten dagegen unter 50.000 Euro, so ist dies meist für Hypothekenbanken eine Finanzierungshöhe, die nicht finanziert wird. In diesem Fall ist man mit einem Modernisierungskredit einer Bausparkasse gut beraten. Diese Variante bietet attraktivere Konditionen als ein Ratenkredit und muss dazu nicht im Grundbuch eingetragen werden.

Beispiel für ein Modernisierungskredit mit einem Bausparvertrag

Mit den günstigen Modernisierungskredit einer Bausparkasse kann das Vorhaben besonders einfach und günstig verwirklicht werden. Mit einer Anfangsrate von nur 58 Euro kann man zum Beispiel über 25.000 Euro Renovierungsgeld verfügen.

Diese Vorteile haben Sie außerdem:

- attraktive Sparzinsen und niedrige Darlehenszinsen

- keine grundbuchliche Sicherung bei Darlehen bis 30.000 EUR für Arbeitnehmer

- 100%ige Zinssicherheit und Schutz vor finanziellen Risiken möglich

- Einbindung Ihrer vermögenswirksamen Leistungen in die Finanzierung möglich

- kostenfreie Möglichkeit zur Sonderzahlung

- auf Wunsch Konstante Rate über die gesamte Laufzeit

- Nutzung staatlicher Förderungen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Nächstes Weihnachtsfest in den eigenen vier Wänden

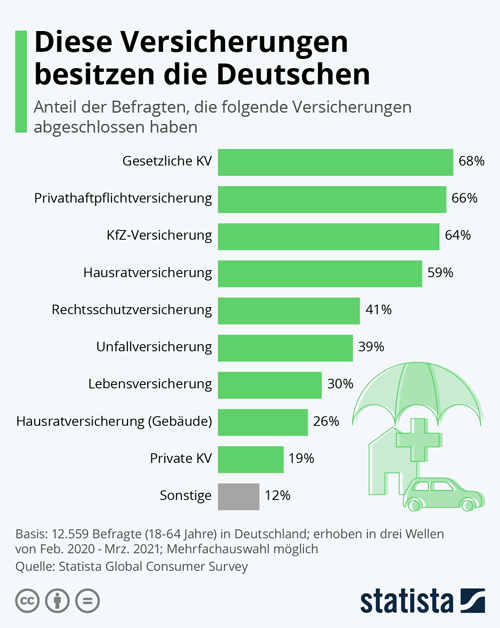

Silvester – Welche Versicherung zahlt bei entstandenen Schäden

Fünf Schritte auf dem Weg zum passenden Ratenkredit

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 19. Dezember 2024

Wer ins Eigenheim ziehen will und den Startschuss dafür im Januar abgibt, der kann schon das nächste Weihnachtsfest dort feiern. Denn ein Jahr genügt vom Kassensturz über die Suche der Immobilie und der Planung der Baufinanzierung bis zum Einzug. Dank der niedrigen Bauzinsen kommen Sie derzeit wieder günstig zu einem Baudarlehen.

Traum vom Eigenheim wahr werden lassen

Die eigenen vier Wände sind für die meisten Menschen die größte Investition im Leben. Drei von vier Deutschen sparen laut einer GfK-Umfrage für eine eigene Immobilie und die niedrigen Zinsen machen den Bau oder Kauf derzeit lukrativ. Ein Darlehen mit einer zehnjährigen Laufzeit bekommt man für unter drei Prozent Zinsen und bei einer Laufzeit von 15 Jahren liegt der Zins nur geringfügig höher. Vor fünfzehn Jahren waren die Zinsen noch fast doppelt so hoch. Dies hat zur Folge, dass sich der Gesamtaufwand für die Abzahlung der Immobilie erheblich reduziert.

Unabhängigkeit und langfristige Sicherheit mit der eigenen Immobilie

Da der Kauf einer Immobilie die Haushaltskasse über Jahrzehnte belastet, ist ein realistischer Kassensturz angeraten. Dazu gehört eine gründliche Analyse der eigenen Einnahmen und Ausgaben sowie der weiteren Lebensplanung. Wenn die ermittelten Eckdaten für eine Investition passen, steht der Suche nach einem geeigneten Objekt nichts mehr im Wege. Mit etwas Glück bei der Objektsuche, kann dann vom zeitlichen Ablauf das nächste Weihnachtsfest bereits in den eigenen vier Wänden stattfinden.

Einen guten Überblick darüber verschafft Ihnen die folgende Grafik:

|

Private Finanzplanung - Tipps für die persönliche Finanzstrategie |

Fünf Empfehlungen für Immobilienkäufer und Bauherren bei der Baufinanzierung:

- Vergleichen, vergleichen, vergleichen

Besonders bei einer so langfristigen Finanzierung wie dem Kauf oder Bau einer Immobilie lohnt sich intensives Vergleichen. Denn die Konditionen der Finanzierungsinstitute unterscheiden sich oftmals deutlich. So verteuert ein Zinsunterschied von 0,5 Prozent auf einer Zehnjahressicht einen 200.000 Euro-Kredit um 12.000 Euro. Um jedoch nicht Äpfel Birnen gegenüber zu stellen, ist es entscheidend, die korrekten Parameter heranzuziehen: Der richtige Vergleich lässt sich im Wesentlichen auf drei Kennzahlen reduzieren: Sollzins, monatliche Kreditrate und Restschuld nach Ablauf der Zinsbindung. Bei der direkten Gegenüberstellung helfen zudem Online-Rechner im Internet. -

Richtige Laufzeit wählen

Aufgrund der flachen Zinsstrukturkurve sind momentan langfristige Zinsbindungen von 15 Jahren mit Konditionen von ca. 3,1 Prozent effektiv auf dem Preisniveau von klassischen 10-Jahres-Darlehen. Optimale Voraussetzungen also, um das günstige Zinsniveau langfristig zu fixieren, sich von etwaigen Zinserhöhungen unabhängig zu machen und damit hohe Kalkulationssicherheit zu erlangen. Darlehensnehmer, die langfristige Zinsbindungen wählen, müssen dabei nicht um ihre Flexibilität fürchten: Nach zehn Jahren Vertragslaufzeit hat der Kreditnehmer in Deutschland das Recht, seinen Kredit mit einer Frist von sechs Monaten ganz oder teilweise zurückzuführen. -

Auf Flexibilität achten

Neben einer hohen Kalkulationssicherheit wünschen sich viele Darlehensnehmer auch viel Freiheit bei der Finanzierung. Das ist heutzutage kein Problem: Kostenlose Sondertilgungsoptionen von 5 Prozent jährlich sind mittlerweile absolut gängig, einige Finanzinstitute bieten sogar bis zu 10 Prozent an. Ebenfalls hilfreich ist die Möglichkeit eines kostenlosen ein- oder zweimaligen Tilgungswechsel während der Darlehenslaufzeit, wenn sich die Einkünfte des Kreditnehmers dauerhaft verändert haben. Günstige Flexibilität gibt es auch, wenn man das Darlehen ungeplant vorzeitig zurückführen muss, weil z.B. ein berufsbedingter Umzug ansteht: Der "Vorfälligkeitsschutz" ermöglicht bei Eintritt klar definierter Fälle den jederzeitigen Kreditausstieg oder die gebührenfreie Übertragung auf eine andere Immobilie ("Pfandtausch") oder ein Schuldnerwechsel für einmalig nur 500 Euro. -

Tilgung in richtiger Höhe

Als Standard bieten die meisten Kreditinstitute eine anfängliche Tilgungshöhe von 1 Prozent an. Je niedriger jedoch der Tilgungssatz ist, desto länger braucht der Darlehensnehmer, um wieder schuldenfrei zu werden. In Zeiten niedriger Zinsen sollten Bauherren und Immobilienkäufer mit finanziellem Spielraum in eine schnellere Schuldenfreiheit investieren. Denn wer beispielsweise statt der üblichen einprozentigen Tilgung 2 Prozent vereinbart, verkürzt bei einem 100.000-Euro-Kredit seine Rückzahlungsdauer um mehr als 11 Jahre. Und spart mit der direkten Tilgung mehr als ihm sichere Geldanlagen an Zinserträgen einbringen. -

Fördergelder nutzen

Der Staat und die Kommunen unterstützen den Erwerb von eigenen vier Wänden. So bietet die Kreditanstalt für Wiederaufbau (KfW) mit ihren zinsgünstigen Förderprogrammen wie beispielsweise dem "Wohneigentumsprogramm" finanzielle Anreize zum Eigenheimerwerb. Die KfW vergibt diese Darlehen aber nicht direkt, sondern nur über durchleitende Finanzinstitute. Jeder Immobilienkäufer sollte prüfen lassen, welches Programm in Frage kommt und ob sich dadurch günstiger finanzieren lässt.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Für teure Musikinstrumente ist eine Spezial-Versicherung sinnvoll

Was bedeutet die Wiederwahl von Donald Trump für Geldanleger?

Den Schimmelpilz nicht einladen - Richtig lüften und heizen

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 06. Dezember 2024

Wenn die eigenen Kinder musizieren, ist dies eine schöne Beschäftigung. Bei bestimmten Musikinstrumenten, beispielsweise einer Geige, kann dies auch ganz schön teuer sein. Deshalb sollte man auch daran denken, wenn das wertvolle Instrument einmal kaputt geht, vergessen oder gestohlen wird. Mit speziellen Versicherungen für Musikinstrumente kann man einen Rundumversicherungsschutz bekommen.

Spezieller Versicherungsschutz zu empfehlen

Nach einem aktuellen Tarifvergleich rät auch Stiftung Warentest, für teure Musikinstrumente eine Extra-Versicherung abzuschließen und so einem finanziellen Verlust bei Diebstahl, Transportschäden, Vergesslichkeit oder anderen Beschädigungen vorzubeugen. Auch für Familien mit Kindern kann dies sinnvoll sein und sich im Schadensfall als einzig richtige Lösung erweisen. Das Besondere: Der Versicherer zahlt im Rahmen einer „Allgefahrendeckung“. Sie umfasst Beschädigungen, Diebstahl, Abhandenkommen und eben auch Liegenlassen. Wenn der Musikschüler gedankenverloren seine Gitarre im Zug vergisst, ist das nicht grob fahrlässig, sondern eine Unachtsamkeit – ein menschlicher Fehler, der im Alltag nun mal passiert.

Nur mit Spezial-Versicherungen richtig abgesichert

Da die Hausratversicherung in diesem Fall nicht zahlt, auch wenn das Instrument in der eigenen Wohnung beschädigt wird, ist eine Kostenübernahme ohne einen zusätzlichen Vertrag ausgeschlossen. Ein Instrument im Wert von 2.000 Euro lässt sich schon ab einem Jahresbetrag von 30 - 135 Euro zum Neuwert versichern. Eine Band mit einem Equipment von 20.000 Euro Wert genießt den vollen Versicherungsschutz für 500 - 700 Euro Jahresbeitrag.

Mit der Allgefahrendeckung bieten Musikinstrumentenversicherungen einen weitgehenden Schutz. Er gilt sogar, wenn man kurzfristig sein Musikinstrument einem Bekannten ausleiht. Ausgenommen sind nur die Risiken, die extra im Vertrag stehen. Es sind eher Selbstverständlichkeiten wie Vorsatz, Verschleiß, Krieg und Atomkatastrophen. Auch leichte Schrammen sind mitunter ausgeschlossen.

Nicht alle Versicherungsgesellschaften haben diese Musikinstrumenten-Versicherungen in ihrem Angebot. Marktführer im Bereich Versicherung für Instrumente ist laut Stiftung Warentest die Marke Sinfonima der Mannheimer Versicherung. Statt einen Einzelvertrag abzuschließen, kann man sich auch einem Gruppenvertrag anschließen. Solche Gruppenverträge bieten viele Vereine, Verbände oder Musikschulen an.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Anderkonto: Was ist das und wofür wird es verwendet

Sonderkündigungsrecht Kfz-Versicherung: Auch nach Ablauf der Wechselfrist ist eine Kündigung möglich

Wie ist ein Schaden am geliehenen Schullaptop versichert

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 26. November 2024

Bei einem Anderkonto handelt es sich um ein besonderes Bankkonto, das eine Person im eigenen Namen für eine andere Person einrichten und unterhalten kann. Es gibt verschiedene Arten von Anderkonten, wie z.B. Geschäftskonten, Treuhandkonten oder Sperrkonten. Relativ bekannt ist das Notaranderkonto (Treuhandkonto) bei Immobiliengeschäften. Ein Anderkonto ist ein Treuhandkonto, auf dem ein Treuhänder Vermögenswerte für einen Treugeber verwaltet und über das nur der Treuhänder verfügen kann.

Notare oder Anwälte verwalten damit treuhänderisch Geld

Zu den berechtigten Berufsgruppen, die ein Anderkonto benutzen dürfen, gehören neben Notaren auch Rechts-und Patentanwälte, Wirtschaftsprüfer und Steuerberater. Das Konto wird in ihrem eigenen Namen eingerichtet, sie sind dadurch Kontoinhaber, und können allein darüber verfügen. Auf dem Konto wird das Geld anderer Personen treuhänderisch verwaltet. Diese Personen sind dann nur der wirtschaftliche Eigentümer des Geldes auf dem Anderkonto. Sie haben als Treugeber das Geld jedoch „zu treuen Händen" an den Treunehmer übertragen.

In dem Falle des Anderkontos beispielsweise an einen Notar, einem Rechts-oder Patentanwalt, einem Wirtschaftsprüfer oder Steuerberater. Der Inhaber des Anderkontos ist als Treunehmer durch einen Treuhandvertrag oder rechtliche Vorgaben verpflichtet, das Geld im Sinne des Treugebers zu verwalten. Er darf also das Guthaben nicht für eigene Zwecke nutzen. Eine weit verbreitete und vergleichsweise bekannte Anwendung ist das Notaranderkonto bei Immobiliengeschäften.

Bei Immobiliengeschäften Sicherheit für Käufer und Verkäufer

Der Notar richtet das Anderkonto als Treuhänder ein. Der Käufer zahlt hierauf zunächst den Kaufpreis für die Immobilie ein. Das Geld bleibt dort solange liegen, bis bestehende Grundschulden des Verkäufers abgelöst und gelöscht sind. So kann sich der Käufer sicher sein, dass er nicht vor der Umschreibung des Grundbuches zahlt. Der Verkäufer wiederum, kann sich dadurch darauf verlassen, dass der Kaufpreis tatsächlich fließt.

Rechtsanwälte, Steuerberater oder Wirtschaftsprüfer nutzen auch das Anderkonten-Modell, um Geld ihrer Mandanten treuhänderisch zu verwalten. Seit 1931 gelten für Anderkonten spezielle Bedingungen, die zwischen den Standesvertretungen der berechtigten Berufsgruppen und dem Kreditgewerbe ausgehandelt wurden. Anderkonten genießen beispielsweise einen besonderen Schutz vor Pfändung.

Noch ein Beispiel für ein Anderkonto aus der Praxis:

Ein Unternehmen beauftragt einen Steuerberater die Lohnbuchhaltung zu übernehmen und sich auch um die Buchung der Gehälter an die Arbeitnehmer zu kümmern. Das Unternehmen möchte dem Steuerberater aber keine Vollmacht für das Firmenkonten erteilen. Deshalb richtet der Steuerberater ein Anderkonto ein, über das die Gehaltssumme an die Angestellten verteilt wird.

Unterschiede zwischen Anderkonto und Girokonto:

-

Zweck: Ein Anderkonto wird oft für spezielle Zwecke eingesetzt, wie zum Beispiel zur Verwaltung von Treuhandverhältnissen oder als Sperrkonto. Ein Girokonto hingegen ist ein allgemeines Bankkonto, das für verschiedene Zwecke genutzt werden kann.

-

Kontoinhaber: Bei einem Anderkonto kann der Inhaber eine andere Person oder Institution, beispielsweise ein Treuhänder oder ein Notar, sein als bei einem Girokonto.

-

Verfügungsbefugnis: Die Verfügungsbefugnis über ein Anderkonto kann je nach Art des Kontos eingeschränkt sein, beispielsweise bei einem Treuhandkonto, bei dem der Treugeber die Verfügungsbefugnis hat, der Treuhänder jedoch das Konto verwaltet.

-

Einrichtung: Ein Anderkonto kann von einem Notar, Rechtsanwalt oder einem Kreditinstitut eingerichtet werden, während ein Girokonto in der Regel von einem Kreditinstitut eröffnet wird.

-

Insolvenz: Bei einer Insolvenz des Kontoinhabers gelten unterschiedliche Regelungen für Anderkonten und Girokonten. Ein Anderkonto ist oft besser geschützt, da das Vermögen auf dem Konto nicht zum Privatvermögen des Kontoinhabers gehört.

-

Guthaben: Bei einem Anderkonto kann das Guthaben je nach Art des Kontos anders behandelt werden als bei einem Girokonto. So kann beispielsweise bei einem Treuhandkonto das Guthaben des Treugebers getrennt vom Vermögen des Treuhänders aufbewahrt werden.

-

Zahlungen: Auch bei Zahlungen gibt es Unterschiede zwischen Anderkonten und Girokonten. So können bei einem Notar-Anderkonto Zahlungen nur aufgrund einer notariellen Beurkundung ausgeführt werden, während bei einem Girokonto Zahlungen auf verschiedene Weise, beispielsweise per Überweisung oder Lastschrift, erfolgen können.

-

Kosten: Die Kosten für ein Anderkonto können je nach Art des Kontos und Kreditinstitut höher sein als für ein Girokonto.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Bei der Geldanlage geht ohne Nachjustieren nichts

Wildunfälle: Richtiges Verhalten als Autofahrer

GKV ist immer gleich? Das stimmt so nicht

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 15. November 2024

Turbulenzen an den globalen Aktienmärkten zeigen immer wieder, welchen Einfluss die gewählte Portfoliostruktur auf die Performance hat. So verkrafteten breitgestreute Depots den Einbruch der Aktienmärkte deutlich besser und diverse Absolute-Return-Produkte können auch in der Krise glänzen. Doch jede noch so ausgefeilte Strategie kann langfristig nicht erfolgreich bleiben, wenn sie nicht regelmäßig angepasst und feinjustiert wird.

Wenn es rauf geht, geht es auch mal wieder runter

Gespannt schauen die Anleger in den letzten Wochen auf die Entwicklung der Kurse dieses Jahres. Der DAX auf einem neuen Allzeithoch, Zugewinne in beinahe allen Regionen und Branchen und täglich neue Höchststände bei den Kryptowährungen. Diese Euphorie beginnt mittlerweile leicht zu bröckeln: Die geplatzte Regierungskoalition mit anstehenden Neuwahlen in Deutschland, der Ausgang der US-Wahl und den sich jetzt schon abzeichnenden wirtschaftlichen Gegenwind, wieder steigende Inflationszahlen in den USA oder die andauernde Immobilienkrise in China zeigen, dass Anleger wohl noch länger mit Schwankungen an den Finanzmärkten rechnen müssen.

Rebalancing in der Krise

Dies aber als Anlass zu nehmen, sich mit Anpassungen im Depot zurück zu halten und auf ruhigere Zeiten zu hoffen, kann unter Umständen sehr teuer werden. Die besonders stark gesunkenen Aktienpositionen führen nämlich nicht nur zu niedrigeren Erträgen, sondern auch zu einer geringeren Gewichtung innerhalb des Portfolios. Von der ursprünglich gewählten Anlagestrategie bleibt so häufig nicht mehr viel übrig. Wer dieser Entwicklung gegensteuern möchte, kommt also nicht um kleine bis größere Anpassungen herum.

Beim sogenannten Rebalancing wird dabei regelmäßig die festgelegte Verteilung der Anlageklassen wieder hergestellt. Positionen mit positiver Kursentwicklung werden dabei verkauft, um soweit möglich Gewinne „mitzunehmen“. Wertpapiere mit negativer Entwicklung werden dagegen nachgekauft, um von den günstigeren Preisen zu profitieren. Auch wenn manchem Anleger dieses antizyklische Vorgehen gegen das persönliche Bauchgefühl geht, kann nur mithilfe dieser Anpassungen die Anlagestrategie aufrechterhalten werden.

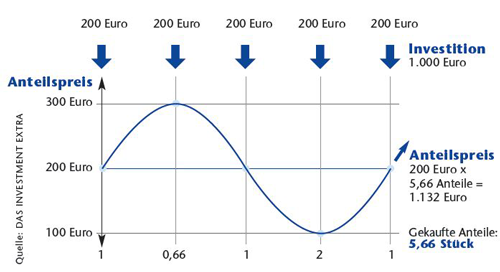

Schwankende Märkte sind Cost-Average-Zeit

Wie häufig diese Anpassungen vorgenommen werden sollten, ist dabei unter Experten umstritten. Häufig hört man die Faustregel: eine Nachjustierung pro Jahr ist mehr als genug. Dass dies unter Umständen aber auch zu wenig sein kann, haben uns die letzten Wochen gezeigt. Gerade in Zeiten größerer Schwankungen an den Märkten, wie wir sie in den letzten Monaten erlebt haben, lohnt sich der Blick auch auf kleinere Abweichungen vom gewünschten Kurs. Auch mit monatlichen Beträgen zu sparen ist in dieser Zeit sinnvoll. Durch die Durchschnittskaufmethode (Cost-Avarage-Effekt) können die Schwankungen optimal genutzt werden. Ich helfe Ihnen gerne, wenn sich Anpassungen tatsächlich als sinnvoll und notwendig erweisen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Die Insolvenzsicherheit von Investmentfonds

Kfz-Versicherung – Mit welchen Stellschrauben lässt sich Geld einsparen

Zahnzusatzversicherung - Was bedeutet KIG 1-5

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 08. November 2024

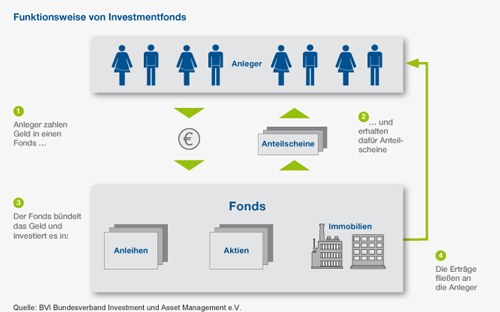

Es sind besonders Investmentfonds, die bei den Sparern sehr beliebt sind. Die Fondsgesellschaften verwalten insgesamt etwa vier Billionen Euro direkt und indirekt für rund 50 Millionen Menschen in ganz Deutschland. Das von vielen Sparern in einen gemeinsamen Topf eingezahlte Geld, wird im Rahmen der Anlagestrategie des Investmentfonds möglichst gewinnbringend angelegt. Auf diese Weise kann das Geld in verschiedene Wertpapiere oder Objekte verteilt werden.

Vorteile von Investmentfonds

Investmentfonds bieten eine hohe Liquidität. In der Regel können Sie jederzeit beliebig viele Anteile kaufen oder auch zum aktuellen Rücknahmepreis an die Gesellschaft wieder zurückgeben. Bereits auch kleinere Summen können Sie breit streuen und in unterschiedlichen Anlagenformen, wie zum Beispiel Anleihen, die auch als Renten bezeichnet werden, Immobilien oder Aktien investieren. Auf diese Weise können Sie die Renditechancen besser nutzen und Risiken mindern. Mit einem monatlichen Sparplan, kann man die Schwankungen an den Anlagemärkten minimieren und von Cost-Average-Effect profitieren.

Wie sicher sind Investmentfonds?

Mit den Investmentfonds erhalten Sie einen maximalen Anlegerschutz der sich dahingehend äußert, dass im Rahmen umfassender gesetzlicher Regelungen genau festgelegt ist, was ein solcher Fonds darf und was er nicht darf. Die Gesetzeseinhaltungen werden durch eine entsprechende Aufsichtsbehörde, die Bundesanstalt für Finanzdienstleistungen (BaFin), regelmäßig überwacht. Auch in den Fall dass die Investmentgesellschaft Konkurs anmelden muss, sind Ihre Anlagen ein gesetzlich geschütztes Sondervermögen.

Für Sie bedeutet das im Einzelnen, dass im Falle einer Insolvenz der Fondsgesellschaft das Vermögen des Fonds nicht in die Konkursmasse eingeht. Ihr Vermögen bleibt eigenständig erhalten. Auf die Depotbank geht das Recht zur Verwaltung des Sondervermögens über. Diese kann den Fonds abwickeln oder auch den Erlös an die einzelnen Anleger verteilen, sowie bei Zustimmung durch die Bundesanstalt für Finanzdienstleistungen (BaFin) auf eine andere Kapitalgesellschaft übertragen.

Welche Investmentfonds gibt es?

- Aktienfonds

Aktienfonds investieren schwerpunktmäßig in Aktien, also in Anteile an börsennotierten Unternehmen. Aktien sind Sachwerte, die auch vor Inflation schützen können. Wer Fondsanteile erwirbt, wird Miteigentümer der verschiedenen Unternehmen, in die der Fonds investiert. Während manche Fonds die Aktien weltweit streuen, sind andere spezieller ausgerichtet und konzentrieren sich beispielsweise auf bestimmte Themen, Branchen oder Länder. Die Erträge erzielen sie durch Kurssteigerungen der Aktien und durch Dividenden. Über längere Zeiträume zählen Aktienfonds zu den renditestärksten Fondsarten; allerdings sind auch die Wertschwankungen vergleichsweise hoch.

- Rentenfonds

Rentenfonds enthalten verzinsliche Wertpapiere wie Pfandbriefe, Staatsanleihen oder Unternehmensanleihen. Sie setzen verschiedene Schwerpunkte nach Regionen, Ausstellern, Währungen oder Laufzeiten. Die wichtigsten Ertragskomponenten sind die Zinsen und die Kursgewinne.

- Mischfonds

Mischfonds kombinieren unterschiedliche Anlagen, beispielsweise Aktien und Renten oder Geldmarktpapiere. Dadurch können sie flexibel auf unterschiedliche Marktsituationen reagieren. Je nachdem, ob der Mischfonds eher auf Sicherheit oder auf Chancen setzt, enthält er mehr Renten oder mehr Aktien.

- Offene Immobilienfonds

Offene Immobilienfonds investieren meist in Gewerbeimmobilien wie Bürohäuser, Einkaufszentren, Logistik- und Hotelgebäude im In- oder Ausland. Manche Fonds haben einen Schwerpunkt auf bestimmte Länder oder Regionen, einige sind auch auf Wohngebäude spezialisiert. Die Wertentwicklung hängt davon ab, wie hoch die Mieteinnahmen sind und wie sich der Wert der Gebäude entwickelt. Für offene Immobilienfonds gelten besondere Haltefristen und Rückgaberegeln.

- Exchange Traded Funds (ETFs) / Indexfonds

Bei den ETFs wählt kein Fondsmanager die Anlagen aus, sondern sie bilden einen Index nach, wie zum Beispiel den DAX, TecDAX oder den MSCI World. Ihre Wertentwicklung entspricht daher fast genau der des abgebildeten Index. Für die Nachbildung gibt es unterschiedliche Methoden: die meisten Fonds kaufen die im Index enthaltenen Wertpapiere (physische oder replizierende Nachbildung). Einige bilden die Entwicklung des Index künstlich ab, z. B. durch den vertraglichen „Tausch“ der Wertentwicklung und der Erträge von Wertpapieren (synthetische Nachbildung). Anleger können viele ETFs über die Börse kaufen und täglich handeln.

- Geldmarktfonds

Wie der Name schon sagt, investieren diese Fonds am Geldmarkt – in Festgelder, festverzinsliche Wertpapiere oder Bankguthaben; außerdem in bestimmte Anleihen mit hoher Qualität, kurzer Laufzeit und einer Zinsbindung von maximal 13 Monaten. Die Renditen entsprechen in der Regel den aktuellen Marktzinsen im Handel zwischen Banken.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Den Schimmelpilz nicht einladen - Richtig lüften und heizen

Tagesgeld – Warum zahlen Banken ihren Kunden so niedrige Zinsen?

Autoversicherung - Mit welchen Stellschrauben sich viel Geld sparen lässt

Blog

Blog