Blog

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 30. August 2020

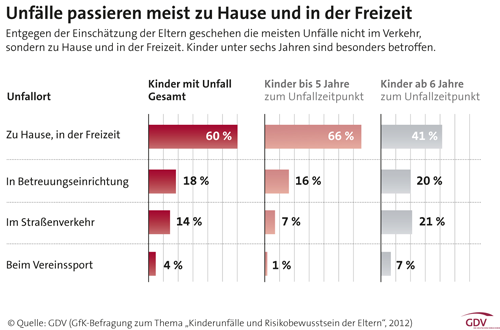

Die Rentenhöhe der gesetzlichen Schüler-Unfallversicherung ist für 2020 geringfügig gestiegen. Die Rentenhöhe in den neuen Bundesländern liegt nach wie vor unter der gesetzlichen Schüler- Unfallversicherung der alten Bundesländer. Die Versicherungsdichte der privaten Kinder-Unfallversicherung ist allerdings nach wie vor erschreckend gering, denn nur circa 29 Prozent aller Kinder bis 14 Jahren sind durch eine private Unfallversicherung geschützt.

Erhöhung der Berechnungsbasis

Die Berechnungsbasis für die gesetzliche Schüler-Unfallversicherung, die sogenannte Bezugsgröße, erhöht sich in 2014 in den alten Bundesländern von 37.380 EUR auf 38.220 EUR und in den neuen Bundesländern von 34.440 EUR auf 36.120 EUR.

Gesetzliche Schülerunfallversicherung nicht bedarfsdeckend

Egal, ob im Westen oder im Osten unseres Landes, die Rente aus der gesetzlichen Unfallversicherung ist auch im Jahr 2020 nicht bedarfsdeckend. Der reale Kapitalbedarf, ja bereits der Mehraufwand der betroffenen Familie, wird nicht gedeckt. So beträgt beispielsweise die Rente für einen verunfallten Fünfjährigen, der unfallbedingt Vollinvalide wird, im Jahr 2020 im Osten nur 501,67 EUR.

Nur Ausschnittsdeckung

Bei 81 Prozent aller Unfälle gibt es keine Leistung. Versichert sind lediglich Unfälle im Kindergarten, in der Schule oder Hochschule sowie auf den direkten Hin- und Rückwegen. Die unfallbedingte Minderung der Erwerbsfähigkeit muss zudem mindestens 20 % betragen. Bei geringerer Einschränkung gibt es keine Leistung. Die Versicherungsdichte in der privaten Kinder-Unfallversicherung hat sich in den letzten Jahren nur minimal verändert; einige Jahre lang sogar leicht nach unten. Aktuell liegt die Versicherungsdichte für unter 14-jährige nur bei 29 Prozent.

Wann sind Schülerinnen und Schüler versichert?

Schülerinnen und Schüler sind beim Besuch der Schule versichert, also während des Unterrichtes und grundsätzlich auch in den Pausen. Natürlich sind auch die direkten Wege von und zur Schule versichert.

Versicherungsschutz besteht auch bei schulischen Veranstaltungen wie

- Schulfesten, Klassenausflügen oder mehrtägigen Klassenreisen,

- Praktika in Betrieben, die im Verantwortungsbereich der Schule stattfinden,

- Betreuungsmaßnahmen, die vor oder nach dem Unterricht stattfinden, sowie

- freiwilligen Arbeitsgemeinschaften oder Projektarbeiten.

Voraussetzung für den Versicherungsschutz ist bei all diesen Veranstaltungen, dass sie im organisatorischen Verantwortungsbereich der Schule liegen. Das heißt, sie müssen von der Schule oder zumindest mit der Schule veranstaltet werden.

Private Vorsorge ist existenzsichernd

Leider sind Kinder, Schüler und Studenten sehr oft ohne Schutz durch die gesetzliche Unfallversicherung. Allerdings passieren genau in dieser Zeit die meisten Unfälle. Im schlimmsten Fall, wenn die Familie nicht vermögend ist, ist der junge Mensch ein Leben lang ein Sozialfall und auf die öffentliche Hand angewiesen. Zerstörte Zukunft, ein Leben am Existenzminimum. Da in der gesetzlichen Schüler-Unfallversicherung Unfälle in der Freizeit nicht mitversichert und die Leistungen vor allem bei schweren Unfällen unzureichend sind, sollte deshalb in jedem Fall der Absicherungsschutz durch eine private Unfallversicherung ergänzt werden.

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Pflichtversicherung für Hundehalter

Baukindergeld: Die Antragsfrist endet am 31. Dezember 2020 – möglicherweise wird verlängert

Fahrerschutz für Motorradfahrer - Beim selbstverschuldeten Schadenfall entscheidend

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 07. Juli 2020

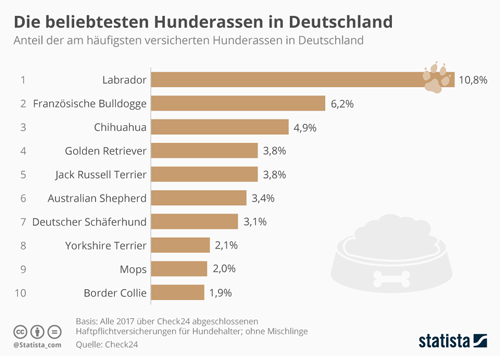

Als Hundebesitzer muss man dafür haften, wenn sein geliebter Vierbeiner einen Schaden anrichtet, egal wer die Schuld dafür trägt. Es spielt dabei keine Rolle, ob den Hundehalter ein Verschulden trifft oder nicht. Gemäß dem Gesetz haftet der Tierhalter immer dafür und zwar in voller Höhe. Für Hundebesitzer ist es daher wichtig, für den Schadenfall finanziell abgesichert zu sein. In den Bundesländern Berlin, Hamburg, Niedersachsen, Sachsen-Anhalt, Schleswig-Holstein und Thüringen ist die Tierhalterhaftpflichtversicherung mittlerweile eine Pflichtversicherung.

Die gesetzliche Grundlage im Bürgerliches Gesetzbuch

Einen immensen Schaden richten nicht nur beißende Hunde an. Es kann auch sein, dass sich das Tier vor etwas erschreckt und deswegen unkontrolliert über die Straße läuft. Wird dann ein Unfall verursacht, kann dies teuer werden. Der Hundehalter muss grundsätzlich dafür aufkommen, selbst dann, wenn er beweisen könnte, dass ihn kein Verschulden trifft. Laut dem Paragraf 833 Satz 1 BGB (Bürgerliches Gesetzbuch) heißt es: „Wird durch ein Tier ein Mensch getötet oder der Körper oder die Gesundheit eines Menschen verletzt oder eine Sache beschädigt, so ist derjenige, welcher das Tier hält, verpflichtet, dem Verletzten den daraus entstehenden Schaden zu ersetzen.“ Die Frage nach der Schuld des Halters spielt demnach keine Rolle.

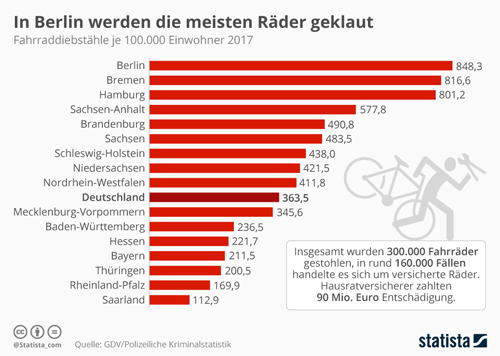

Der Hundehalter hattet notfalls mit seinem gesamten jetzigen und zu erwartenden Vermögen dafür und muss für die Kosten aufkommen. Dies gilt für alle, die einen Hund nicht aus beruflichen Gründen halten. Die Tierhalterhaftpflichtversicherung ist deshalb wichtig, auch wenn man in einem Bundesland lebt, in dem es keine Pflichtversicherung gibt. Eine Hundehaftpflicht-Versicherung übernimmt die durch das Tier verursachten Personen- oder Sachschäden sowie eventuell damit verbundene gerichtliche und außergerichtliche Kosten. In den Bundesländer mit einer Versicherungspflicht wird in den Hundegesetzen oder Hundeverordnungen die Hundehalter-Haftpflicht-Versicherung für Hundebesitzer vorgeschrieben. Man möchte damit gewährleisten, dass die möglichen Opfer einen ausreichenden Schadenersatz erhalten. Es gibt je nach Bundesland unterschiedliche Regelungen.

Auch wenn es keine Pflichtversicherung gibt, so gibt es für bestimmte Hundearten doch eine Versicherungspflicht

Alle Besitzer eines Hundes müssen in Berlin, Hamburg, Niedersachen, Sachsen-Anhalt, Schleswig-Holstein und Thüringen eine derartige Versicherung nachweisen. In Nordrhein-Westfalen gilt für jeden Halter eines Hundes der 20 Kilogramm oder mehr wiegt oder eine Widerristhöhe von mindestens 40 Zentimetern hat, eine derartige Police als Pflichtversicherung. In anderen Bundesländern ist für Besitzer von gefährlichen Hunden oder sogenannten Kampfhunden eine Hundehalterhaftpflicht ebenfalls eine Pflichtversicherung. Nur in Mecklenburg-Vorpommern gibt es (noch) keine Versicherungspflicht für Hundehalter. Als gefährlich gelten dabei Hunde, bei denen aufgrund rassenspezifischer Merkmale, Zucht, Ausbildung oder Haltung von einer besonderen Aggressivität gegenüber Menschen und Tieren ausgegangen werden muss. Dies gilt insbesondere für Hunde, die bereits Personen oder Tiere angegriffen haben. Zudem werden alle Hunde bestimmter Rassen wie American Staffordshire Terrier, Staffordshire Bullterrier sowie Pitbull Terrier als gefährlich eingestuft.

Tierhalterhaftpflichtversicherung berechnen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Der tut nix - der will nur spielen...

Generation Y – Deshalb sollten auch schon jüngere Menschen über Vollmachten und eine letztwillige Verfügung nachdenken

Unbeschwert in die Grillsaison starten

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 17. Juli 2020

Wer die Mehrwertsteuersenkung optimal nutzen möchte und noch einige Euro mehr sparen will, der sollte am 1. Juli 2020 seine Strom-, Gas- und Wasserzählerstände ablesen und dem zuständigen Energieversorger mitteilen. Denn ab dem 1. Juli 2020 tritt die bis Jahresende befristete verminderte Mehrwertsteuer in Kraft. Da die Energieversorger sicher nicht in der Lage sein werden, die Zählerstände ab diesen Datum zeitnah zu erfassen, ist Eigeninitiative angebracht.

Wegen Mehrwertsteuersenkung die Zählerstände zu den Stichtagen übermitteln

Im Rahmen des verabschiedeten Konjunkturpaketes der Bundesregierung gegen die wirtschaftlichen Coronaauswirkungen wurde beschlossen, dass ab dem 1. Juli 2020 die Mehrwertsteuersätze für ein halbes Jahr reduziert werden. Damit sinken auch die Strom-und Gaspreise, denn die Mehrwertsteuer beträgt dann nur noch 16 Prozent statt wie bisher 19 Prozent. Bei einem durchschnittlichen Stromverbrauch wird diese Senkung nicht mit großen Beträgen ins Gewicht fallen. Allerdings sollte man an die Redewendung "Kleinvieh macht auch Mist" denken. Die Energie-Kosten-Experten der rheinland-pfälzischen Verbraucherschutzzentrale haben kalkuliert, dass bei einer Familie mit vier Personen mindestens zwischen 8 und 12 Euro weniger auf der Jahresabrechnung stehen werden. Wird vergleichsweise durch Stromboiler und Elektroheizungen oder bei Haushalten mit vielen Personen mehr Strom verbraucht, so sorge die geringere Mehrwertsteuer für eine entsprechend höhere Einsparung. Als grobe Faustformel kann man mit etwa 8 Euro Ersparnis pro 1000 Kilowattstunden kalkulieren, teilen die Experten der Verbraucherschutzzentrale mit.

Um den Verbrauch richtig abgrenzen zu können, ist deshalb der exakte Zählerstand an den Stichtagen wichtig. Wenn der Energieversorger selbst keine Ablesung veranlasst, kommt es auf den Verbraucher selbst an. Gibt dieser seinen Zählerstand zum Stichtag nicht selbst an, schätzen die Energieversorger, welcher Verbrauch in dem halben Jahr mit der geringeren Mehrwertsteuer angefallen ist. Deshalb empfiehlt die Verbraucherzentrale, die Strom- Gas- und Wasserzähler am 1. Juli 2020 und am 31. Dezember 2020 abzulesen und dem Energieversorger die Stände zu melden. Zu sehen sein wird die Einsparung auf der nächsten Jahresabrechnung.

Auch Anbieter- und Tarifvergleich nutzen

Eine höhere finanzielle Ersparnis als durch die bevorstehende Mehrwertsteuersenkung könnten Verbraucher mit dem Abschluss eines günstigeren Stromtarifes oder -vertrages und ein paar einfachen Sparmaßnahmen erzielen. Mit dem Strom- und Gasvergleichsrechner können Sie schnell und kostenlos ihre Verbrauchsrechnungen überprüfen und bekommen sofort die finanzielle Ersparnis ausgewiesen. Dazu gibt es auch Hinweise zum Tarif und Anbieter.

Vergleichsrechner für Strom

Vergleichsrechner für Gas

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Wie das Coronavirus den persönlichen Versicherungsschutz betrifft

Der Investmentfondsmarkt ist in Bewegung – Darauf sollte man als Anleger bei Neuerscheinungen achten

Urlaubszeit ist Einbruchzeit

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 17. Juni 2020

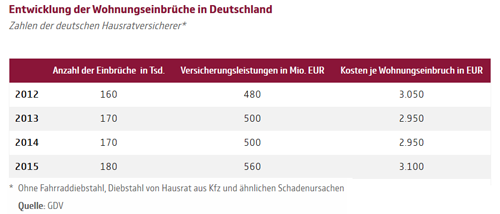

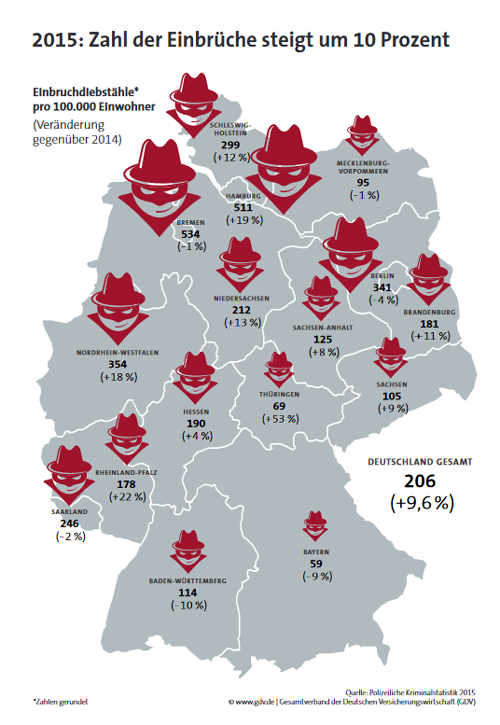

Die Zahl der Wohnungseinbrüche in Deutschland steigt. Im Jahr 2015 wurden 180.000 Fälle erfasst – der höchste Wert seit 17 Jahren! Gerade in der Urlaubszeit haben viele Einbrecher ein leichtes Spiel. Während die Urlauber am Strand liegen, können Einbrecher ungestört die Wohnung ausräumen. Daher ist es ratsam den Urlaub nicht in den Social Media wie beispielsweise Facebook und Twitter anzukündigen. Zeitschaltuhren für Beleuchtung und Rollläden schrecken ab. Professionelle Banden spähen Adressen an Gepäckstücken am Flughafen aus. Als Reisender sollten Sie daher darauf achten, ihre Adressschilder am Koffer zu verdecken.

6 Tipps wie Sie Ihr Heim vor Einbrüchen schützen können

- Schließen Sie Türen und Fenster

Durch offene Fenster und Türen werden Diebe geradezu eingeladen, in Ihre Wohnung oder in Ihr Haus einzudringen. Vor der Abreise sollten Sie darum noch einmal durch alle Räume gehen und prüfen, ob Fenster, Balkon-, Terrassen- oder Haustüren richtig verschlossen sind. Die Schlüssel sollten Sie aus den Schlössern entnehmen und gut versteckt werden. Terrassen- und Balkontüren sowie Fenster sichern Sie am besten mit entsprechenden Schlössern vor Einbrechern. Es gibt beispielsweise Balkonriegelschlösser oder abschließbare Fenstergriffe. Kellerfenster sollten Sie mit engmaschigen Gitterrosten sichern. - Lassen Sie Ihr Haus bewohnt wirken

90 Prozent aller Einbrüche werden in Abwesenheit seiner Bewohner verübt. Sie sollten darum den Einbrechern den Eindruck vermitteln, Ihr Haus wäre bewohnt. Dazu gehört beispielsweise ein leerer Briefkasten. Bitten Sie Ihren Nachbarn darum, die Post täglich herauszunehmen und bestellen Sie die Zeitung ab. Jalousien, Roll- oder Fensterläden sollten nicht rund um die Uhr geschlossen sein. Es ist viel besser, wenn Ihr Nachbar diesen Job auch übernimmt und diese abends schließt. Wer Ihr Haus beobachtet, wird annehmen, Sie wären da. Diesen Eindruck können Sie noch verstärken, indem Sie einige Lichtschalter mit einer Zeitschaltuhr verbinden, so dass ab und an Licht angeht. Erwähnen Sie auf keinen Fall auf dem Anrufbeantworter oder an Ihrer Tür, dass und wie lange Sie verreist sind. Das gilt auch für das Internet, insbesondere soziale Netzwerke. Stellen Sie erst dann Urlaubsfotos ein, wenn Sie wieder zurück sind. - Informieren Sie Ihre Nachbarn

Wenn Sie Ihren Nachbarn bitten, den Briefkasten für Sie zu leeren und wahrscheinlich auch die Blumen zu gießen, bitten Sie ihn am besten auch gleich, darauf zu achten, ob sich Fremde auffallend oft in der Nähe Ihres Hauses aufhalten bzw. im Hausflur. Er sollte möglichst keine Unbekannten ins Haus lassen, wenn Sie in einem Mehrfamilienhaus leben. Wenn Sie Ihrem Nachbarn vertrauen, können Sie ihn auch in die Kontaktliste Ihrer Alarmanlage aufnehmen. Geben Sie Ihrem Nachbarn auch Ihre Telefonnummer und Adresse im Urlaubsort, damit er Sie im Ernstfall erreichen kann. - Zeigen Sie, dass Ihr Haus gesichert ist

Da Einbrecher Risiken scheuen, stellt eine Alarmanlage für sie ein großes Risiko dar. Darum sollten Sie über eine Alarmanlage mit Blinklicht nachdenken. Wenn diese nicht abschreckt, springt sie wenigstens an, wenn sich die Langfinger an Ihrer Tür bzw. Ihrem Fenster zu schaffen machen. Dabei sorgen nicht nur die Sirene und das Blinklicht für Aufmerksamkeit, sondern gleichzeitig wird auch automatisch eine Notrufleitstelle informiert. - Verstecken Sie Wertgegenstände

Wenn Sie wertvolle Gegenstände verstecken, dann erschweren Sie den Einbrechern natürlich auch das Handwerk. Wählen Sie aber Verstecke, auf die nicht jeder Einbrecher sofort kommt, wie Geld unter der Matratze oder in einer Buchattrappe. Wichtige Dokumente, Geld, Gold, wertvollen Schmuck oder andere Wertgegenstände sollten Sie in einem brandsicheren Tresor oder in einem Bankschließfach aufbewahren. - Räumen Sie Werkzeuge und Tritthilfen weg

Auch Werkzeuge und Tritthilfen helfen den Einbrechern bei ihrer Arbeit. Bevor Sie verreisen, sollten Sie also Leitern, Gartenmöbel oder einen Hammer wegräumen. Wenn es möglich ist, sollten auch Außensteckdosen vom Strom getrennt werden, damit die Einbrecher mitgebrachte Werkzeuge dort nicht einstecken können.

Versicherungsschutz überprüfen

Die Hausratversicherung erstattet Einbruchschäden und Verluste bei Privatpersonen. Für die Versicherungssumme gelten derzeit 650 Euro pro Quadratmeter Wohnfläche als Richtwert. Eine sogenannte Stehlgutliste, die den gestohlenen Hausrat aufzählt (die genaue Bezeichnung der Gegenstände genügt, Preisangaben sind nicht erforderlich), muss spätestens drei Wochen nach dem Einbruch bei der Polizei und der Versicherung abgegeben werden, ansonsten ist der Versicherer nicht zu einer Schadensbegleichung verpflichtet. Wenn Sie für mehr als zwei Monate Ihr Haus unbewohnt lassen, kann dies Ihren Versicherungsschutz gefährden. Denn längere Abwesenheiten gelten versicherungstechnisch als „gefahrerhöhend“ und müssen der Versicherung gemeldet werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Der tut nix - der will nur spielen...

Kein Ring, viel Risiko – Wer ohne Eheversprechen zusammenlebt sollte sich absichern

Fahrerschutz für Motorradfahrer - Beim selbstverschuldeten Schadenfall entscheidend

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 11. Juni 2020

Wenn Sie mit dem Fahrrad fahren, fördern Sie Ihre Gesundheit und schonen die Umwelt. Die Nachfrage steigt kontinuierlich und die Modelle werden immer hochwertiger. Durch den Boom sind immer mehr Fahrräder auf den Straßen unterwegs, was aber auch dazu führt, dass immer mehr Fahrräder gestohlen oder durch einen Unfall beschädigt werden. Das Fahrrad wurde bisher meist gegen Diebstahl über die Hausratversicherung abgesichert. Die Ammerländer Versicherung bietet jetzt mit der Fahrrad-Vollkaskoversicherung einen Rundum-Schutz gegen die Tücken des „Fahrrad-Alltages“ an. Dieser Versicherungsschutz gilt auch für E-Bikes und Pedelecs für die keine Haftpflichtversicherungspflicht besteht.

Welcher Leistungsumfang wird geboten

Die Ammerländer Fahrrad-Vollkaskoversicherung bieten einen Rund-um-Schutz für Fahrräder, E-Bikes und Pedelecs mit einem Neuwert von 500 Euro bis 5.000 Euro.

So ist sowohl der Diebstahl des Fahrrads als auch der Fahrradteile inklusive der Reparaturkosten mitversichert. Dazu zählt auch der Akku von E-Bikes, was bei anderen Fahrradversicherungen die Ausnahme darstellt. Darüber hinaus umfasst der Versicherungsschutz zudem nicht fest mit dem Fahrrad verbundene Teile sowie Zubehör und Gepäck wie beispielsweise Fahrradanhänger, Gepäcktaschen und -körbe, Helme, Kleidung, Zelte, Isomatten oder auch Werkzeug.

Die Fahrrad-Vollkaskoversicherung der Ammerländer Versicherung hebt sich dabei insbesondere im Bereich der Erstattung von Reparaturkosten durch eine sehr großzügige Zeitwertstaffelung sowie den Einschluss von Schäden durch Vandalismus vom Markt ab. So werden die Reparaturkosten bei Fahrrädern bis zum Alter von fünf Jahren stets bis zum Neuwert ersetzt. Abgedeckt sind dabei Schäden, die durch einen Sturz, Fall, Unfall oder beim Transport verursacht werden.

Produkthighlights der Fahrrad-Vollkaskoversicherung

- Neuwert bei Zubehör und Gepäck

- Neuwert bei Fahrrad- und Teilediebstahl

- Keine begrenzte Laufzeit

- Freie Händlerwahl

- Fahrräder bis 5.000,- EUR

- Vandalismus

Leistungsvergleich Hausratversicherung und Fahrrad-Vollkaskoversicherung

| Hausrat-Fahrraddiebstahlklausel | Fahrrad-Vollkaskoversicherung | |

| Diebstahl des Fahrrads | ja | ja |

| Brand | ja | ja |

| Teilediebstahl (auch Akku) | nein | ja |

| Vandalismus | nein | ja |

| Fall- und Sturzschäden | nein | ja |

| Unfallschäden | nein | ja |

| Reparaturschäden | nein | ja |

| Fahrradzubehör (z.B. Anhänger, Kindersitz) | nein | ja |

| Fahrradgepäck (z.B. Kleidung, Campingausrüstung) | nein |

ja |

Fahrrad-Vollkaskoversicherung berechnen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Start in die Fahrradsaison - Mit dem Rad sicher unterwegs

Die jährliche Renteninformation der Deutschen Rentenversicherung

Wann Elektrofahrräder versicherungspflichtig sind

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 05. Juni 2020

Wenn sich ein Hund oder ein Pferd erschreckt oder in einer unvorhersehbaren Situation ist, kann das Tier unberechenbar reagieren und andere verletzen, dass weiß jeder Tierbesitzer. Selbst wenn den Besitzer keine Schuld trifft, muss er für einen Schaden, den sein Tier verursacht hat, haften. Die Privathaftpflichtversicherung deckt Kleintierschäden, beispielsweise durch Katzen, Meerschweinchen oder Vögel ab. Für Hunde- und Pferdehalter ist dagegen eine eigene Haftpflicht notwendig. Die Tierhalterhaftpflicht ist wichtig für Hund und Herrchen, Ross und Reiter!

Dem Hund ist nichts passiert – dem Auto schon

Rennt ein Hund beim Gassi gehen auf die Straße oder nimmt ein Pferd Reißaus, kann es teuer werden! Denn wenn ein Autofahrer dem Tier ausweicht und dadurch beispielsweise ein parkendes Fahrzeug beschädigt, muss der Halter für den Schaden aufkommen, auch wenn er oder sein Tier ihn nicht selbst verursacht hat. Die Tierhalterhaftpflichtversicherung kommt für Personen-, Sach- oder Vermögensschäden auf, die durch das Fehlverhalten von Hunden und Pferden entstehen.

Auf ein umfangreiches Leistungspaket achten

Ein gutes Leistungspaket beinhaltet auch einen Versicherungsschutz, wenn der Hund ohne Leine oder der Reiter ohne Sattel unterwegs war. Außerdem sollten Jungtiere mit versichert sein, beispielsweise Hundewelpen bis drei Monate oder Fohlen bis sechs Monate nach der Geburt. Bei Hunden sollten zudem Schäden durch ungewollte Deckakte mit eingeschlossen sein. Weitere Leistungsbausteine sind beispielsweise Mietsachschäden oder bei der Pferdehalterhaftpflichtversicherung Flurschäden und vieles mehr. Pferdehalter können sich zusätzlich für private Kutschfahrten, für Teilnahmen an Reitturnieren, Schauveranstaltungen und Pferderennen absichern.

Wenn der Hund Urlaub macht

Egal ob der Familienhund mit in Urlaub fährt oder bei Freunden untergebracht wird, auch dann gilt – er muss versichert sein! Eine gute Hundehalterhaftpflichtversicherung kommt daher auch für Schäden bei vorübergehenden Auslandsaufenthalten auf und sichert Familienangehörige sowie Freunde, Verwandte oder Nachbarn ab, die gelegentlich auf das Tier aufpassen.

Eine Tierhalterhaftpflichtversicherung kann immer als eigenständiger Vertrag abgeschlossen werden und eine Kombination mit einer Privathaftpflichtversicherung ist nicht notwendig.

Berechnen Sie hier eine Tierhalterhaftpflichtversicherung

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Unbeschwert in die Grillsaison starten

Kein Ring, viel Risiko – Wer ohne Eheversprechen zusammenlebt sollte sich absichern

Beim Wechsel auf Sommerreifen Gesamtzustand überprüfen

Blog

Blog