Blog

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 18. März 2020

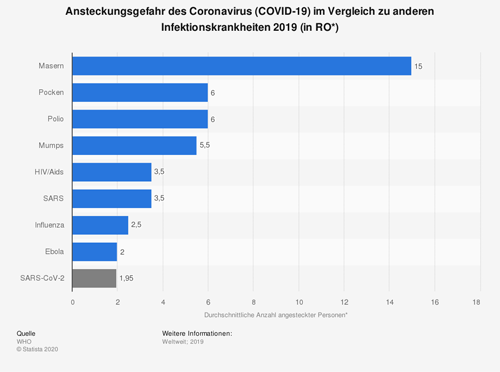

Aktuell erreichen uns sehr viele Fragen zum Thema Reiserücktritt im Zusammenhang mit der aktuellen Coronavirus- Epidemie. Dabei dreht es sich fast immer um die gleiche Frage: „Kann ich die bereits gebuchte Reise stornieren und über die Reiserücktrittversicherung geltend machen?“ Dies zum Anlass nehmend möchten wir kurz darüber informieren, wie die versicherungsrechtliche Sichtweise zu diesem Thema ist:

Grundsätzlich gilt, dass im Falle einer Stornierung Gebühren anfallen. Ganz gleich, ob es sich um eine Pauschal-, Flug-, Zug- oder Hotelreise handelt. Der beste Rat, den wir in der aktuellen Situation geben können ist - Ruhe bewahren. Denn wer unüberlegt storniert, könnte auf den Kosten sitzenbleiben.

Die Voraussetzungen für die Leistungspflicht des Versicherers werden in den Vertragsbedingungen geregelt. Allerdings kann davon ausgegangen werden, dass aktuell kein Versicherer eine Leistungspflicht aus der aktuellen Erkrankungswelle ableiten wird. Diese würde nur greifen, wenn zum Beispiel ein Reisender selbst erkrankt oder von Quarantäne-Maßnahmen betroffen ist. Denn eine Reiserücktritt- oder Reiseabbruchversicherung leistet nur dann, wenn die Gründe in der Person des Reisenden liegen - etwa ein Unfall oder eine Erkrankung. Ist der Reisende lediglich beunruhigt, sich anzustecken, zahlt die Versicherung nicht.

Unter bestimmten Voraussetzungen könnte auch der Reiseanbieter für einen Rücktritt haften. Allerdings sind auch diese Fälle in den Reisebedingungen des jeweiligen Anbieters festgelegt. Dazu gehören unter anderem auch Reisewarnungen des Auswärtigen Amtes. Denn ein kostenfreier Reiserücktritt oder -abbruch ist häufig erst möglich, wenn das Auswärtige Amt eine Reisewarnung für die jeweilige Region ausgesprochen hat. Aktuell wurden solche nicht ausgesprochen. Deshalb sollte genauestens in die Reisebedingungen des Reiseanbieters geschaut werden.

Alle aktuellen Informationen über die Einschätzungen des Auswärtigen Amtes können Sie hier nachlesen.

aktuelle Reisewarnungen

Pauschalreisende können dann kostenfrei zurücktreten, wenn ein wesentlicher Teil der Pauschalreiseleistung nicht stattfinden kann, wie etwa der Karneval in Venedig. Individualreisende könnten Einzelleistungen stornieren, wenn beispielsweise ihr Hotel in einer Sperrzone liegt.

Informationen zu Reiseversicherungen

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Sturmtief „Sabine“ mit rekordverdächtigten Windgeschwindigkeiten - Schäden schnell der Versicherung melden

Wichtige und massive steuerliche Änderung beim ungeförderten Riestersparen

Auch im Urlaub gut geschützt

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 18. März 2020

Vereine prägen unser gesellschaftliches Leben und übernehmen wertvolle Funktionen, etwa in den Bereichen Kultur, Sport, Bildung oder Wissenschaft. Aber sie sind auch ein Ort, an dem wichtige Kontakte geknüpft und gepflegt werden. In über 600.000 Vereinen wirken und entscheiden Organmitglieder. Vereinsvorstände leisten einen Großteil der Arbeit und tragen die Hauptlast der Verantwortung in ihren Vereinen. Sie werden als Organmitglieder immer häufiger persönlich für Vermögensschäden in Anspruch genommen, die sie dem Verein oder Dritten zufügen. Den häufig ehrenamtlich tätigen Vorstandsmitgliedern ist allerdings meist nicht bewusst, dass durch ihr Engagement erhebliche Gefahren für ihr Privatvermögen entstehen. Sie gehen immer noch davon aus, durch eine Vereinshaftpflicht-Versicherung ausreichend geschützt zu sein. Dabei sind hierüber Vermögensschäden in der Regel nicht abgedeckt.

Mit einer D&O-Versicherung Schutz für Vereinsvorstände

Die D&O-Versicherung für Vereine ist eine Vermögensschaden-Haftpflichtversicherung speziell für Organmitglieder von Vereinen in Deutschland mit einer konsolidierten Bilanzsumme von bis zu 1 Mio. Euro. Die Vereinsvorstände werden vor den finanziellen Folgen der persönlichen Haftung sowohl gegenüber dem eigenen Verein (Innenhaftung) als auch gegenüber Ansprüchen Dritter (Außenhaftung) geschützt. Versichert sind die gerichtliche und außergerichtliche Vertretung im Schadenfall sowie die Zahlung von Schadenersatzansprüchen bis zur vereinbarten Deckungssumme.

Die Vorteile auf einen Blick:

- Exakt abgestimmter Versicherungsschutz für Vereinsvorstände

- Keine Einschränkungen durch Besondere Vereinbarungen

- Schutz des Privatvermögens für Organmitglieder

Schon kleine Fehler können zu hohen Schäden führen

Beispiele für Schadensituationen bei Vereinen, die Anlass zur Erhebung von Schadenersatzansprüchen im Sinne einer D&O-Versicherung geben können:

- Missmanagement z.B. fehlerhaftes oder unzureichendes Controlling

- Versäumen der Inanspruchnahme von Steuervorteilen und Subventionen

- Falsche Verwendung von zweckgebundenen Spendengeldern

- Abschluss von für den Verein ungünstigen Verträgen

- Fehler bei der Auswahl von Mitarbeitern

- unzureichende Überwachung von Mitarbeitern

- Verbindliche mehrjährige Einstellung unter Gehalts- und Altersversorgungszusage, die nicht in internes Vergütungssystem passt

- unzureichende Gestaltung der Regeln und Anweisungen für die Durchführung von Geschäftsabläufen, vor allem auch zur Gefahrenabwehr

- Versäumen der internen Kommunikation von Änderungen rechtlicher Rahmenbedingungen

- Gründung bzw. Erwerb von neuen Tochterunternehmen

- Abschluss langfristiger Mietverträge zu ungünstigen Konditionen

- Versäumen der Optionsausübung zur Verlängerung von Verträgen

- Aberkennung der Gemeinnützigkeit

- Versäumnisse bei der Beantragung öffentlicher Mittel

- Forderungsausfall durch Vergabe an wirtschaftlich angeschlagenen Auftragnehmer

Der einzelne Vereinsvorstand kann noch so gewissenhaft arbeiten – aufgrund der gesamtschuldnerischen Haftung muss er oft für Fehler seiner Kollegen mit einstehen.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Gewässerschadenhaftpflicht - ein Muss für Häuser mit Heizöltank

Wichtige und massive steuerliche Änderung beim ungeförderten Riestersparen

Falschangaben bei der Kfz-Versicherung können teuer werden

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 18. März 2020

Wenn man sich von einem geliebten Tier trennt, hat dies in den meisten Fällen einen triftigen Grund. Mal sind es Allergien oder andere Krankheiten des Besitzers, mal ist ein Umzug oder ein neuer Job der Grund für einen solchen drastischen Schritt. Damit Sie in so einem Fall wissen, was alles beachtet werden muss, finden Sie hier Checklisten für die Abgabe eines Hundes, Pferdes oder einer Katze.

Jede Tiergattungen hat Besonderheiten

Je nach Tiergattung werden dem Verbraucher Hinweise an die Hand gegeben, was bei der Abgabe eines Tieres zu beachten ist. Beispielsweise muss der Hundebesitzer seinen Hund bei der Steuer abmelden, der Katzenbesitzer sollte daran denken, dem neuen Besitzer mitzuteilen, ob es sich um einen Freigänger oder eine Wohnungskatze handelt und der Pferdebesitzer muss das Pferd bei der Tierseuchenkasse abmelden.

Die Checklisten wurden von der Uelzener Versicherung als Serviceangebot entwickelt. Sie können diese nun als pdf-Datei herunterladen:

Checkliste zur Abgabe Ihres Hundes

Checkliste zur Abgabe Ihres Pferdes

Checkliste zur Abgabe Ihrer Katze

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Tierversicherungen für Ihre Hunde, Pferde und Katzen

So können Sie bei Versicherungsprämien richtig sparen

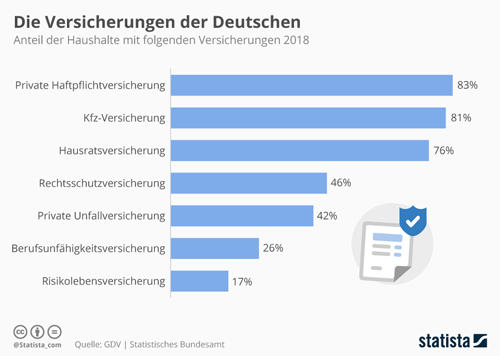

Privathaftpflicht - Ein regelmäßiger Vertragscheck ist zu empfehlen

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 18. März 2020

Wer sich mit dem Gedanken beschäftigt, ein oder mehrere Tiere als Mitbewohner und Begleiter aufzunehmen, sollte sich vorher eingehend mit dem Thema beschäftigen. Denn ein angeschafftes Tier kann man nicht einfach wieder zurückgeben. Sollen Tiere in der Familie angeschafft werden, so ist es sinnvoll, diese Fragen im "Familienrat" zu besprechen, so dass auch die Kinder sich mit ihrem Tierwunsch auseinandersetzen müssen und eine konkretere Vorstellung von den Anforderungen einer Tierhaltung bekommen. Damit Sie in so einem Fall wissen, was alles beachtet werden muss, finden Sie hier Checklisten für die Abgabe eines Hundes, Pferdes oder einer Katze.

Jede Tiergattungen hat Besonderheiten

Je nach Tiergattung werden dem Verbraucher Hinweise an die Hand gegeben, was bei der Übernahme eines Tieres zu beachten ist. Beispielsweise muss der Hundebesitzer seinen Hund bei der Steuer anmelden, der Katzenbesitzer sollte die Verträglichkeit mit anderen Tieren und Kindern prüfen oder welche tierärztlichen Behandlungen haben stattgefunden und der Pferdebesitzer muss das Pferd bei der Tierseuchenkasse anmelden.

Die Checklisten wurden von der Uelzener Versicherung als Serviceangebot entwickelt. Sie können diese nun als pdf-Datei herunterladen:

Checkliste zur Übernahme eines Hundes

Checkliste zur Übernahme eines Ihres Pferdes

Checkliste zur Übernahme einer Ihrer Katze

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Tierversicherungen für Hunde, Pferde und Katzen

Bei der Risikolebensversicherung die Erbschaftssteuer vermeiden

Falschangaben bei der Kfz-Versicherung können teuer werden

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 18. März 2020

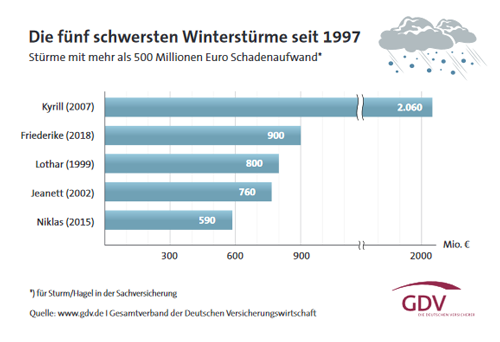

Im Januar 2007 tobte das Sturmtief "Kyrill" durch Deutschland und verursachte Schäden in Milliardenhöhe. "Kyrill" ist für die Versicherer der teuerste Wintersturmsturm der vergangenen 20 Jahre. Es wurde an privaten Gebäuden und Autos ein Schaden von 2,06 Milliarden Euro angerichtet. Das aktuelle Sturmtief "Sabine" kommt in einigen Teilen Deutschlands an den Sturm "Kyrill" ziemlich nahe heran, was sicher auch wieder zu großen Schäden führt. Laut einer Klimastudie könnte es künftig immer häufiger zu immer heftigeren Stürmen kommen. Mit einer Hausratversicherung kann man sich vor den finanziellen Folgen von Unwettern schützen.

Stürmische Zukunft - Wetterkatastrophen nehmen zu

Klimastudien von Versicherungswirtschaft, Potsdam-Institut für Klimafolgenforschung, der Freien Universität Berlin und der Universität Köln belegen, dass extreme Wetterereignisse bis zum Jahr 2100 dramatisch zunehmen könnten. Laut der Studie werden dann besonders heftige Stürme, die aktuell alle 50 Jahre auftreten, künftig alle zehn Jahre vorkommen. Auch die Anzahl der Sturmschäden werde sich erhöhen – um mehr als 50 Prozent.

Aller Stürme zum Trotz - eine Hausratversicherung sichert ab

Mit einer Hausratversicherung ist das Eigentum automatisch gegen Sturm- und Hagelschäden sowie gegen Feuer, Einbruchdiebstahl und Raub, Vandalismus und Leitungswasserschäden versichert. Mit den optionalen Zusatzleistungen zur Hausratversicherung kann der Schutz noch weiter ausbauen werden.

Dazu zählen zum Beispiel:

- Elementar I: Die sehr günstige Grundsicherung eignet sich für alle, die sich umfassend absichern möchten und keinem Überschwemmungsrisiko durch stehende oder fließende Gewässer ausgesetzt sind.

- Elementar II: Die marktübliche Elementarversicherung ist der Rundumschutz für alle, die sich umfassend gegen Elementarrisiken absichern möchten Beiträgen.

Viele Menschen sind unterversichert

Nach einem Einbruch kann es schnell um hohe Schadensummen gehen. Bei einem Totalschaden durch Brand, müsste gar der komplette Hausrat neu gekauft werden. Auch bei einem Sturmschaden, wie durch "Sabine", kann es bei Dachgeschosswohnungen und Hausbesitzern schnell um größere Schadensummen gehen. Viele Menschen in Deutschland besitzen längst eine Hausratversicherung, haben sie aber seit Jahren nicht an ihren steigenden Wohnstandard angepasst. Flachbildfernseher, Kameras, Schmuck, Smartphone – da kommt viel zusammen. Deshalb ist es gut, den Vertrag regelmäßig zu prüfen, damit die Versicherungssumme auch den tatsächlichen Gegebenheiten entspricht. Ist die Versicherungssumme für Hausratversicherung zu niedrig, wird im Schadenfall die Leistung gekürzt. Zu empfehlen ist es auch, seinen Hausrat regelmäßig zu fotografieren oder mit einem Video aufzunehmen, damit man im Schadenfall dem Versicherer auch Gegenstände benennen kann, wozu man keine Rechnungen oder Belege besitzt. Die Belege und Aufzeichnungen sollten außer Haus, zum Beispiel bei Freunden, Verwandten oder in einem Bankschließfach, aufbewahrt werden.

Was ist nach einem Schaden zu tun

Wichtig ist, dass direkt nach einem Unwetter der Schaden so gering wie möglich gehalten werden sollte. Zerstörte Fenster können provisorisch abgedichtet werden, um das weitere Eindringen von Regenwasser zu verhindern. Herumliegende Gegenstände, wie abgebrochene Äste, Dachziegeln oder Dachrinnen sollten möglichst, weggeräumt werden, ohne sich dabei aber selbst zu gefährden. Der Schaden sollte möglichst anhand von Fotos dokumentiert und so schnell wie möglich dem Versicherer gemeldet werden.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Was tun bei Sturmschäden

GKV-Versichertenentlastungsgesetz entlastet Arbeitnehmer und Rentner

Wie sind bei einem Unwetter die Schäden versichert

- Geschrieben von Olaf Kauhs

- Zuletzt aktualisiert: 07. Februar 2020

Heizöl ist neben Gas in Deutschland nach wie vor der meist genutzte Energieträger in privaten Haushalten. Die dazugehörigen Heizöltanks lagern in der Regel im Garten oder Keller des Hauses. Leckt ein solcher Öltank, ist die Gefahr, dass Erdboden und Grundwasser verseucht werden, extrem hoch. Bereits ein Tropfen Heizöl reicht aus, um viele tausend Liter Grundwasser zu verseuchen. Die Tanks fassen ihrerseits mehrere tausend Liter Öl. Für Eigentümer endet ein Schaden im Tank daher sehr schnell in einer finanziellen Katastrophe.

Unterschätzte Gefahr

Trotz aller Vorsichtsmaßnahmen und modernen, doppelwandigen Tanks, kann durch einen Unfall, ein Erdbeben oder durch Verschleiß, ein Leck im Tank oder in den Rohren entstehen. Dabei kann Heizöl austreten und ins Erdreich gelangen. Ist dies der Fall, wird eine sehr umfangreiche Abtragung des verseuchten Erdreichs und Entsorgung als Sondermüll notwendig. Für die Kosten, die schnell in Millionenhöhe liegen, muss in der Regel immer der Grundstückseigentümer haften. Mieter sollten ihre Mietbedingungen ebenfalls prüfen. Der Hausbesitzer kann die Haftung auch an sie übertragen. Nach Angaben Die Versicherer regulieren jedes Jahr ca. 600 Schäden und ein Schaden kostet im Durchschnitt etwa 4.500 Euro.

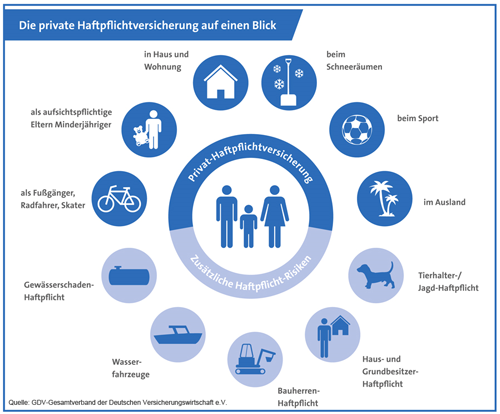

Jeder sollte eine haben!

Häufig wird davon ausgegangen, dass im Schadenfall die Kosten über die allgemeine Privathaftpflichtversicherung abgedeckt sind. Dies ist nicht so. Sollte die Privathaftpflicht Öltanks mit einschließen, ist dies häufig optional und muss bei der Versicherung explizit verlangt und angegeben werden. Gemessen am Schaden, der durch Auslaufen von Heizöl entstehen könnte, ist die Prämie einer Gewässerschadenhaftpflicht sehr gering.

Prüfen Sie die Vertragsbedingungen Ihrer Privaten Haftpflichtversicherung, denn bei Selbstgenutzten Heizöltanks bis 5.000 Liter oder bis 10.000 Liter können diese je nach Versicherer und Tarif im Vertrag mitversichert sein. Bei Selbstgenutzten Heizöltanks über 10.000 Liter ist dann meistens eine eigenständige Gewässerschadenhaftpflichtversicherung notwendig.

Eigenschäden sind mit abgesichert

Im Gegensatz zu anderen Haftpflichtversicherungen sind bei Gewässerschäden auch Eigenschäden des Versicherungsnehmers mitversichert. Demnach werden nicht nur die Kosten für die Abtragung und Entsorgung des kontaminierten Erdreichs getragen, sondern auch beispielsweise Gebäudeschäden in Wänden und Böden. Aus der Schadenstatistik für das Jahr 2010 werden 368 Unfälle mit Heizöl angegeben. Die Ursachen waren z.B. Materialschäden, Versagen von Schutzeinrichtungen oder die fehlerhafte Bedienung beim Befüllen des Heizöltanks.

Leseempfehlungen

Lesen Sie doch auch diese Artikel rund um das Thema Finanzen, wofür sich auch andere Leser interessierten:

Einbruch und Diebstahl - Einbruchschutzkampagne der Polizei

Ab wann zahlt die Krankenkasse Krankengeld

Falschangaben bei der Kfz-Versicherung können teuer werden

Blog

Blog